دوره های حضوری

آموزش بورس

یکی از راههای حفظ ارزش سرمایه در کشور ایران، سرمایه گذاری در بازار بورس است. متاسفانه به دلیل تورمهای افسار گسیخته در اقتصاد ایران، نداشتن برنامه سرمایه گذاری صحیح میتواند باعث از بین رفتن ارزش سرمایه و اتلاف زحمات افراد شود. از این رو یکی از انتخابهایی که افراد برای سرمایه گذاری در کشور ایران میتوانند داشته باشند سرمایه گذاری در بازار بورس میباشد.

سیاستهای مالی و اعتباری، در ابتدا بازارهای سرمایه را ایجاد کرد و مسئلهای به نام بورس و سهام، به عنوان امری تاثیرگذار جای خود را در زندگی مردم باز کرد و مردمی که تا آن زمان مازاد نقدینگی خود را در سپردههای بانکی نگهداری میکردند، کم کم نحوه سرمایه گذاری در بورس و خرید سهام شرکتهای بورسی را یاد گرفتند. به این ترتیب بازار سرمایه در جامعه انسانی هر روز شناختهتر شد.

به دلیل وجود تورمهای افسار گسیخته در اقتصاد ایران و دغدغهمندی مردم جهت حفظ ارزش سرمایههای خود، در چند سال اخیر، شاهد سرازیر شدن سرمایههای زیادی به بازار بورس بودیم ولی متاسفانه خیلی از افراد بدون آموزش بورس اقدام به این امر نمودند که در ادامه با ضرر و زیانهایی مواجه شدند.

بورس چیست؟

یکی از گزینههای بسیار معروف در بازارهای مالی، بورس است که بسیاری از ایرانیان در حال حاضر سرمایه خود را در آن قرار دادهاند. در واقع این بازاری است که در آن بسیاری از اوراق بهادار معامله میشود.

اگر بخواهیم کمی دقیقتر در رابطه با آن اطلاعات به دست آوریم باید گفت که سهام شرکتها، اوراق خزانه، انواع صندوقهای سرمایه گذاری، سهام و … از مواردی هستند که در این بازار خرید و فروش خواهند شد.

شما میتوانید با تحلیل و برنامه ریزی مناسب، سهام مختلف را خریداری کرده و بعد از افزایش قیمت، آن را بفروشید. اگر میخواهید اطلاعات دقیقتری در رابطه با این بازار مالی داشته باشید میتوانید به مقاله مرتبط با بورس مراجعه کرده و با تمامی جزئیات این بازار آشنایی پیدا کنید.

سوال اینجاست که چگونه میتوانیم متوجه شویم قیمت کدام سهم در حال افزایش است تا آن را خریداری کنیم؟ قبل از هر چیزی باید این را بدانید که هیچ چیزی در این بازار قطعی نیست ولی میتوان از تخمینهای نزدیک به واقعیت استفاده کرد. باید این را بدانید که این تخمینها به هیچ وجه به آسانی در دسترس شما قرار نگرفته و برای آن به آموزش بورس نیاز دارید.

مبانی مقدماتی

اگر از علاقمندان به سرمایهگذاری باشید و قصد داشته باشید در بازار بورس کسب سود کنید، باید بدانید که بورس، بازاری است که فقط در یک صورت میتواند برای شما سودآوری داشته باشد و آن هم زمانی است که دانش کافی داشته باشید. این دانش به معنای دانستن مبانی مقدماتی و در عین حال، مفاهیم عمیقتر بازار بورس است. شما باید در طی مسیر آموزش بورس، بفهمید که این بازار چگونه کار میکند، چه بازیگرانی دارد، سهام چیست و چطور باعث کسب سود میشود، چگونه سرمایه را باید در بازار بورس مدیریت کرد و چه زمانی باید از آن خارج شد. ما در این راهنمای آموزش بورس قصد داریم نگاهی عمیق به این مفاهیم بیاندازیم و شما را برای ورود به بازار بورس آماده کنیم.

آشنایی با مفاهیم اقتصادی

بازار سهام، هسته اصلی گردش سرمایه در دنیای مالی است. هنگامی که یک شرکت به عنوان یک ساختار اقتصادی، شروع به فعالیت و سودآوری میکند، خود میتواند به عنوان یک دارایی در نظر گرفته شود و مالکیت آن خرید و فروش شود. اصولا هر دارایی که بتواند ارزش ایجاد کند، ارزشمند است. در نتیجه مالکیت شرکتها را از طریق بخشهای کوچک ارزش یا همان سهم تعریف میکنند. این مفهوم، هسته اصلی مفهوم بازار بورس است.

زمانی که یک شرکت تصمیم میگیرد سهامی عام شود، بخشهایی از مالکیت خود را که سهام نامیده میشود، به عموم مردم عرضه میکند. این بخشهای کوچک نشاندهنده ادعای مالکیت بر داراییها و درآمدهای شرکت است. سرمایهگذاران به امید کسب سود از رشد یا موفقیت شرکت، این سهام را خرید و فروش میکنند.

با این حال، این بازار ثابت نیست و یک ساز و کار پویا دارد که در آن مولفههای زیادی هستند که اثر میگذارند. شاخصهای اقتصادی مثل تولید ناخالص داخلی، نرخ تورم و اشتغال از جمله این عوامل هستند و روی نظر سرمایهگذاران و قیمتهای بازار تأثیر میگذارند. تصمیمات مالی و پولی دولتها و بانکهای مرکزی مثل نرخهای مالیات، مخارج دولت، نرخهای بهره را هم به این عوامل اضافه کنید. همین مسائل غیرقابل پیشبینی باعث میشود که گاهی سرمایهگذاران بیتجربه در این بازار با ضرر مواجه شوند.

نکته مهم دیگر این است که بازار بورس تنها عدد و رقم نیست و احساسات روی آن اثر میگذارند و همین مسئله آن را تا حدی غافلگیرکننده میکند. اخبار و اتفاقات مهم میتواند باعث ایجاد حس طمع یا ترس در سرمایهگذاران شود و رفتارهای غیرمعقولی انجام بدهند. به همین دلایل است که آموزش اصولی بورس اهمیت فراوانی دارد. ما در ادامه گام به گام اصول اولیه را به شما آموزش میدهیم.

مبانی اولیه بازار سرمایه

بازار سهام جایی است که شرکتها بخشهایی از مالکیت شرکت خود را که سهام نامیده میشوند، به افرادی مثل من و شما میفروشند. وقتی سهامی را خریداری میکنید، صاحب یک قطعه کوچک از آن شرکت هستید. این قطعات کوچک سهام ممکن است یک هزار، ده هزار یا ده میلیون عدد باشند. مالکان شرکت که قصد فروش سهام خود را دارند این عدد را تعیین خواهند کرد.

نحوه کار بازار سرمایه و بورس به این شکل است که شرکتها تصمیم میگیرند سهام خود را در بورس تهران عرضه کنند. سرمایهگذاران که ممکن است افرادی با پول کم یا یک شرکت بسیار بزرگ باشند، این سهام را خریداری میکنند تا در آینده ارزش آن رشد کند. این خرید و فروش عموماً توسط نمایندههای شرکت بورس انجام میشود که به آنها کارگزاری میگویند. خدمات کارگزاری شامل ثبت نام شما برای گرفتن کد بورسی، ثبت سفارش خرید و فروش، آموزش و پشتیبانی است. البته قبل از گرفتن کد بورسی باید در سامانه دیگری به نام سجام ثبت نام کنید تا اطلاعات مالی خود را قبل از ورود به بازار بورس برای دولت شفاف کنید. میتوانید برای آموزش روش احراز هویت سامانه سجام، اینجا کلیک کنید.

گاهی خرید و فروش مستقیماً بین شما و کارگزاری (به عنوان ثبتکننده سفارش) انجام نمیشود. صندوقهایی هستند که به آنها صندوق سرمایهگذاری میگویند و با سرمایه شما خرید و فروش میکنند و به شما سود میرسانند. این صندوقها مناسب افرادی است که وقت و زمان یادگیری بورس را نداشته و بازده سود آنها کم اما مطمئن است.

بازار دیگری با نام فرابورس نیز وجود دارد که مخصوص شرکتهای کوچکتر است و در صورتی که این شرکتهای کوچک بتوانند معیارهای مالی سازمان بورس را به خوبی اجرا کنند و عملکرد خوبی داشته باشند به بازار بورس میرسند.

قیمت سهام بسته به اینکه چند نفر بخواهند آنها را بخرند یا بفروشند، بالا و پایین میشوند. اگر افراد زیادی بخواهند سهام بخرند، قیمت معمولاً بالا میرود. اگر افراد بیشتری بخواهند بفروشند، ممکن است قیمت کم شود. گاهی برخی از شرکتها نیز بخشی از سود خود را به عنوان پاداش مالکیت سهام خود به سهامداران میدهند که به آن سود سهام میگویند. همه شرکتها همیشه سودده نیستند و گاهی ضررده نیز میشوند. البته روشهای زیادی وجود دارد که این روند را پیشبینی میکند که در ادامه به آنها میپردازیم.

سایت TSETMC

سایت TSETMC فضایی آنلاین متعلق به «شرکت مدیریت فناوری بورس» است. این نهاد، مسئول نظارت و مدیریت زیرساختهای فناورانه بازارهای مالی ایران، به ویژه بورس ایران و فرا بورس است. این وبسایت نقش مهمی در فرآیند بازار بورس ایران دارد.

قبلاً معاملات بورسی به صورت حضوری در تالارهای شرکت بورس انجام میشد. با پیشرفت فضاهای آنلاین، اطلاعاتی که سرمایهگذاران به صورت دستی و چاپی در میآوردند، به شکل آنلاین در این وبسایت قرار داده شد و معاملات آنلاین شد. اگر سری به این سایت بزنید، نام تمامی سهامهای موجود در بازار بورس در آن وجود دارد و با جستجو میتوانید به صفحه هر سهم بروید. اما اهمیت این وبسایت فراتر از این است.

اطلاعات دقیقی که در مورد هر سهم در این وبسایت وجود دارد باعث شده است که یک مرجع مهم برای سرمایهگذاران باشد. این اطلاعات، که به آنها اصطلاحاً تابلو میگویند، شامل قیمت هر سهم در بازههای زمانی مختلف، تعداد سهم، حجم مبنا و حجم معاملات و EPS، میزان سود و ضرر، سهامهای مشابه و به صورت کلی، رفتار خریداران و فروشندگان به شکل عدد است. به تجزیه و تحلیل این اطلاعات، تابلوخوانی میگویند.

علاوه بر این، اطلاعات مهمی در مورد خود بازار و حرکت قیمتها نیز دارد که به آن شاخص میگویند. شاخصها در واقع مهمترین علامت برای فهم روند کلی بازار است و جزو مهمترین معیارها برای تصمیم در خرید و فروش است. شاخص کل (جمع کل ارزش سهام بازار) شاخص هموزن (جمع کل ارزش بازار بدون در نظر گرفتن وزن سهمها)، ارزش معاملات و حجم معاملات از جمله مهمترین این اطلاعات هستند.

سایت codal

سایت کدال یکی دیگر از وبسایتهای مهم برای آموزش در زمینه بورس است چرا که اطلاعات بسیار مفیدی برای تجزیه و تحلیل شرکتها دارد. سایت کدال وابسته به سازمان بورس اوراق بهادار است و تمامی شرکتهای حاضر در بورس باید در این وبسایت اطلاعات موردنظر را برای سرمایهگذاران ارائه کنند. این قانون در واقع در همه جهان وجود دارد و شرکتهای حاضر در بورس موظف هستند تمامی اطلاعات مربوط به داراییها و عملکرد خود را در بازههای زمانی مختلف برای سرمایهگذاران خارج از شرکت ارائه کنند.

از جمله مهمترین این اطلاعات، صورتهای مالی است که نشاندهنده سود و زیان شرکت است. همچنین اطلاعرسانیها یکی دیگر از بخشهای مهم این وبسایت است. افراد تصمیمگیر در شرکت در بازههای زمانی مختلفی در یک جا جمع میشوند و تصمیمات مهم میگیرند که به آن مجمع میگویند. این تصمیمگیریها میتواند افزایش سهمها یا راهاندازی یک بخش جدید در شرکت باشد. همه اطلاعات در مورد این مجمعها در این وبسایت وجود دارد و از جمله فاکتورهای مهم برای خرید یا فروش سهام است.

با مطالعه مقاله “کدال چیست؟” میتوانید اطلاعات بیشتری در رابطه با این سامانه به دست آورید.

تجزیه و تحلیل صورتهای مالی

تجزیه و تحلیل صورتهای مالی در بازار سهام بسیار مهم است چون نشان میدهد عملکرد یک شرکت در یک دوره خاص چگونه بوده و تصمیمات سرمایهگذاری شما را آگاهانهتر میکند. در واقع همه چیز برای انتخاب یک سهم روی کاغذ از طریق تجزیه و تحلیل صورت مالی شرکت موجود است و فقط باید دانش استفاده از آن را داشته باشید. مثلا امکان مقایسه با سهام شرکتها در یک صنعت با دیگر صنایع و یا یک شرکت با رقبای خود، اطلاعات خیلی مهمی به شما میدهد و حتی امکان پیشبینی آینده را ایجاد میکند. از جمله مهمترین نکاتی که باید در تجزیه و تحلیل صورت مالی مدنظر داشته باشید این است که اطلاعات مالی ارائه شده توسط شرکتها دارای اعتبار باشند و استانداردهای حسابداری یکسانی در مقایسه بین شرکتها وجود داشته باشند.

آشنایی با ترازنامه شرکتها

ترازنامه، سندی برای نشان دادن داراییها، بدهیها و حقوق صاحبان سهام شرکت در یک بازه زمانی خاص است. تجزیه و تحلیل نسبتهای نقدینگی (مثل نسبت جاری) و نسبتهای اهرمی (مثل نسبت بدهی به حقوق صاحبان سهام) به ارزیابی ثبات مالی یک شرکت کمک میکند.

تجزیه و تحلیل ترازنامه

برای تجزیه و تحلیل ترازنامه شرکت چند مولفه وجود دارد که باید به آنها دقت کنید. اولین مولفه داراییهای شرکت است که شامل زیرساخت، سرمایهگذاری در اوراق بهادار، پول نقد یا معادلهای نقدی است. نقدینگی، این داراییها و همسویی آنها با عملیات اصلی شرکت را ارزیابی کنید. بدهیها دومین مولفه مهم هستند و باید نسبت بدهیهای کوتاهمدت به بدهیهای بلندمدت را به دقت بررسی کنید. ارزش خالص و ارزش ویژه از دیگر مولفههای این ترازنامه است که باید آنها را بررسی کنید.

نسبتهای مالی

نسبتهای مالی طیف وسیعی از مولفههای سودآوری در صورت مالی هستند که جنبههای مختلف عملکرد یک شرکت را مشخص میکنند. مثلاً نسبت نقدینگی به معنای تقسیم داراییهای جاری بر بدهی، نسبت سریع به معنای نسبت جاری بدون احتساب نسبت دارایی جاری، حاشیه سود، بازده حقوق به صاحبان سهام، میزان گردش دارایی و گردش موجودی و نسبت پرداخت بدهی به حقوق صاحبان سهام همگی بخشی از نسبتهای مالی هستند. با این حال، مهمترین بخش این نسبتهای مالی نسبت قیمت به سود یا همان P/E است که در کسب سود از بازار یک سهم نقش زیادی دارد. این معیار از تقسیم قیمت بازار هر سهم بر سود هر سهم (EPS) به دست میآید. برای آشنایی کامل با این نسبت میتوانید مقاله نسبت P/E را مطالعه نمایید.

افزایش سرمایه شرکتها

تصمیم یک شرکت برای افزایش سرمایه میتواند به دلایل مختلفی اتفاق بیفتد و از طریق روشهای مختلف قابل اجرا است. مثلاً شرکت ممکن است که برای تأمین مالی رشد کسب و کار، گسترش فعالیت، به دست آوردن دارایی یا ورود به بازارهای جدید، پرداخت بدهیها یا بهبود نسبت بدهی به حقوق صاحبان سهام و یا تقویت نقدینگی با افزایش ذخایر نقدی این کار را انجام بدهد. افزایش سرمایه معمولاً تاثیر قابل توجهی روی قیمت سهام دارد و معمولاً آن را دچار کاهش قیمت میکند.

آشنایی با صورت سود و زیان

صورت مالی خود به چند بخش تقسیم میشود که مهمترین بخش آن، صورت سود و زیان است. درآمد، هزینهها و سود خالص یک شرکت در این سند موجود است. تجزیه و تحلیل روندهای درآمد، مدیریت هزینه و نسبتهای سودآوری (مثل حاشیه سود ناخالص و خالص) باعث میشود که عملکرد یک شرکت سودده از یک شرکت ضررده مشخص شود.

آموزش تجزیه و تحلیل صورت سود و زیان

برای تجزیه و تحلیل صورت سود و زیان چندین روش وجود دارد که هر کدام با درصدی خطا، معمولاً درست کار میکنند. ابتدا باید درآمد کسب شده توسط شرکت را پیدا کنید و با کم کردن هزینههای مستقیم مربوط به تولید کالا یا خدمات (بهای تمام شده کالای فروخته شده) به یک عدد مشخص برسید.

بعد از محاسبه این هزینهها، هزینههای عملیاتی مثل حقوق، اجاره، آب و برق و مالیات از آن باید کم شود. این فرآیند، سود ناخالص و درآمد عملیاتی شرکت را نشان میدهد. ارزیابی نسبتهای کلیدی مثل حاشیه ناخالص (سود ناخالص به عنوان درصدی از درآمد)، حاشیه عملیاتی (درآمد عملیاتی به عنوان درصدی از درآمد) و حاشیه سود خالص (درآمد خالص به عنوان درصدی از درآمد) به ارزیابی سودآوری شرکت کمک میکند. با مقایسه این ارقام در طول زمان یا با مقایسه آن با شرکتهای رقیب میتوانید ارزنده بودن سهم را بفهمید.

تجزیه و تحلیل صورت سود و زیان فقط خواندن اعداد نیست بلکه باید بتوانید این اعداد را تفسیر هم بکنید. عوامل خارجی مثل شرایط بازار، استانداردهای صنعت یا تغییرات نظارتی میتوانند بر عملکرد مالی شرکت تأثیر بگذارند. اگر چه تجزیه و تحلیل صورت سود و زیان در مورد نقاط قوت، ضعف کلی یک شرکت به شما تصویری روشن میدهد اما یادگیری آن نیاز به زمان و مطالعه و گاهی آموزش کارگاهی بورس نیز دارد.

نسبتهای سودآوری

این نسبتها نیز شامل نسبتهای نقدینگی (نسبت سریع و نسبت جاری)، نسبتهای سودآوری (بازده حقوق صاحبان سهام و بازده داراییها) و نسبتهای کارایی (گردش موجودی و گردش دارایی) هستند. سودآوری لزوماً به معنای خوب بودن سهم نیست و شما باید بقیه مولفهها را نیز (مثل رقیق شدن سهم یا تقسیم سود) درنظر بگیرید.

مبانی پیشرفته تحلیل بنیادی

با تمام مطالبی که در این آموزش گام به گام بورس گفتیم، اما دنیای بورس پیچیدهتر از این مفاهیم نیز میتواند باشد تا به علاقمندان تصویر واضحتر و دقیقتری از سهام یک شرکت ارائه کند. پیشبینی سود، یکی از این بخشهای جالب و جذاب است که شامل تجزیه و تحلیل جریان نقدی تنزیل شده است و چندین روش برای آنالیز آن وجود دارد.

برخی از تحلیلگران حرفهای بورس، عوامل خرد و کلان اقتصادی را نیز در این پیشبینیها لحاظ میکنند. بررسی عوامل کلان اقتصادی مثل رشد تولید ناخالص داخلی، نرخ بهره یا روندهای خاص یک صنعت به ارزیابی محیط خارجی شرکت کمک میکند. به عنوان مثال، اگر نرخ بهره افزایش یابد، شرکتهایی که بدهی بالایی دارند ممکن است با مشکل مواجه شوند. تجزیه و تحلیل کلان و خرد میتواند برای افرادی که علاقمند به پیشبینی دقیقی از بازار هستند، بسیار سودآور باشد.

استراتژی بنیاد برتر

اگر اهل سرمایهگذاری در بازار بورس باشید، حتما میدانید که داشتن استراتژی کلید سودآوری است. استراتژی یعنی روشی که برای سودآوری انتخاب میکنید. آکادمی پارسیان بورس، استراتژی خاصی به نام استراتژی بنیاد برتر ایجاد کرده است تا افراد تازهوارد به این بازار بتوانند با داشتن یک استراتژی مشخص در بازار حضور داشته باشند. با این استراتژی میتوانید سهامی که در آینده سودآوری دارند را از بین صدها سهم در بازار بورس انتخاب کنید. در ادامه مروی بر این روش خواهیم داشت.

آموزش استراتژی بنیاد برتر

در بازار بورس، امکانی وجود دارد که بتوانید با لحاظ کردن چند شرط، یک سهم را از بقیه سهام جدا کنید تا بخرید. به این کار اصطلاحاً فیلترنویسی گفته میشود و این فیلترها، همان شرطهایی هستند که از طریق پلتفرمهای بورس وارد میشوند تا سهام موردنظر از بین صدها سهم، بدون اتلاف وقت بیرون کشیده شود. این شرطها، پیشنیازهای سودآوری سهم بوده و هر سهمی این شرطها را داشته باشد، در آینده سودآور خواهد بود.

استراتژی بنیاد برتر مجموعهای از این شرطها است که سهام سودآور و آیندهدار را بدون گشتن بین صدها سهم برای شما بیرون میکشد. این فیلترها شرکتها را بر اساس تحلیل بنیادی غربال میکنند و چشمانداز بلندمدتی دارد. از آن جایی که تحلیل بنیادی ریسک خطای کمتری دارد، این استراتژی ابداعی پارسیان بورس میتواند با احتمال بسیار بالایی سود شما را تضمین کند.

این استراتژی سهمها را از سه فیلتر رد میکند تا انتخاب شود. فیلتر اول، روند سودآوری TTM است که برگرفته از میزان سودآوری دوازده ماه متوالی اخیر بوده و فقط شرکتهایی که در دوازده ماه متوالی سودآوری داشته باشند از این فیلتر عبور میکنند.

فیلتر دوم، رشد سود کانسیلم است. فیلتر دوم استراتژی بنیاد برتر رشد سودآوری یک شرکت نسبت به سال گذشته را بررسی میکند و اگر از 25 درصد بیشتر باشد، این فیلتر را نیز رد خواهد کرد.

فیلتر سوم، مقدار توازن تعدیل است و نرخ فروش ماهانه را بررسی میکند. اگر این مقدار رشد کرده باشد، از فیلتر سوم هم عبور خواهد کرد.

شما این فیلترها و نحوه استفاده درست از آنها را میتوانید در کلاسهای آموزش بورس پارسیان بگذرانید.

گزینش سهام بنیادی بازار

در بازار بورس نزدیک به 900 سهم وجود دارد که هر کدام متعلق به یک شرکت است و قیمت این سهام در بازههای زمانی مختلف بالا و پایین میرود. بسیاری از علاقمندان به بازارهای مالی تصور میکنند که تحلیل تکنیکال میتواند به تنهایی در هر دورهای سودآوری داشته باشد. با این حال، تحلیل بنیادی عملکرد بهتری نسبت به تحلیل تکنیکال در بازههای بلندمدت دارد.

تحلیل بنیادی به عملکرد شرکت نگاه میکند و آن را مورد بررسی قرار میدهد. اگر یک شرکت در بازه طولانی مدت بتواند آماری مثل سودآوری، فروش، افزایش دارایی و … را داشته باشد، مسلما اثرش روی قیمت سهم را خواهید دید. علاوه بر این، برخی از صنایع شرایطی دارند که در تحلیل تکنیکال قابل رویت نیست.

به عنوان مثال شرکتهای صنایع پتروشیمی تحت تاثیر نرخهای خوراک دولتی و قوانین جدید هستند. صنایع مالی معمولاً تحت تاثیر بودجه و نرخهای بهره اقتصادی هستند. اثر این عوامل روی قیمت فقط از طریق تحلیل بنیادی امکانپذیر است. بهترین راه برای گزینش سهام بنیادی در بازار هم استفاده از فیلترها است چون هیچکس زمان این را ندارد که آمار متغیر 900 سهم را مرور کند. اگر سرمایهگذار بلندمدت هستید، یک استراتژی مبتنی بر فیلتر مثل بنیاد برتر میتواند مسیر سرمایهگذاری را برای شما هموار کند.

ارزش گذاری سهام

ارزش گذاری در واقع تلاش برای ارزیابی ارزش واقعی شرکت با تجزیه و تحلیل صورتهای مالی، پتانسیل رشد و در نظر گرفتن ریسکهای موجود است. ارزش گذاری سهام به معنای کشف ارزش واقعی سهام یک شرکت است که ممکن است با آن چیزی که قیمت بازار نشان میدهد متفاوت باشد. به بیان بهتر در بازار بورس، چند نوع ارزش وجود دارد که قیمت سهمها پس از بررسیهای مختلف در یکی از این ارزشها قرار میگیرد. ارزشی که سهام در بازار بورس دارد، ارزش بازاری نام دارد. با این حال، ارزش دیگری با نام ارزش ذاتی وجود دارد که قیمت سهام سعی میکند به سمت آن میل کند. ارزش ذاتی میتواند بالاتر یا پایینتر از ارزش بازاری سهام باشد.

به عنوان مثال ممکن است در بازار بورس قیمت سهام یک شرکت، 10 هزار تومان باشد. این رقم در واقع ارزش بازاری این سهم است. با این حال، کارشناسان این حوزه پس از بررسیهای متنوع آمار شرکتها و ترکیب آن با تحلیلهای دیگر، ممکن است به این نتیجه برسند که ارزش ذاتی این سهم 12 هزار تومان است. چنین سهمی ارزنده است و در صورت خرید، به تدریج قیمت این سهم از 10 هزار تومان به سمت 12 هزار تومان خواهد رفت. عکس این مورد نیز وجود دارد. ممکن است یک فعال حرفهای بورس پس از تحلیلهای مختلف به این نتیجه برسد که ارزش ذاتی این سهم، 8 هزار تومان است. پس قیمت این سهم احتمالاً در آینده کاهش پیدا میکند و باید سریعاً آن را فروخت.

البته ارزش گذاری سهام در مورد زمانی که طول میکشد تا سهم به قیمت ذاتی برسد نظری نمیتواند بدهد. با این حال، افرادی که علاقمند به سرمایهگذاری مطمئن طولانی مدت با سود تضمینی هستند، باید روشهای ارزشگذاری سهام را یاد بگیرند و روی آن مسلط باشند.

برای اینکه بخواهید تمامی جزئیات در رابطه با این موضوع را درک کنید میتوانید به لینک شناخت ارزش گذاری سهام مراجعه نمایید. در ادامه مروری بر روشهای ارزشگذاری سهام خواهیم داشت.

آشنایی با روشهای ارزشیابی سهام

روشهای مختلفی برای ارزیابی سهام مورد استفاده قرار میگیرد. برخی بر تخمین نقدینگی آینده شرکت تمرکز میکنند و بعد میبینند که این پول آتی در شرایط امروزی چه ارزشی دارد. برخی دیگر یک شرکت را با شرکتهای مشابه در صنعت مقایسه میکنند تا ببینند آیا قیمت سهام آن با قیمت سهامی که شرکتهای دیگر ارائه میدهند مطابقت دارد یا خیر. این روشها البته هر کدام درصد خطای خود را دارند و فقط حدسهایی آگاهانه در مورد مسیر و آینده شرکت هستند. با این حال، سرمایهگذاران با انجام این تجزیه و تحلیل، میتوانند درک بهتری از ارزش سهام داشته باشند.

ارزش گذاری شرکتهای تولیدی و خدماتی

شرکتهای تولیدی اغلب داراییهای مشهودی مثل کارخانهها، ماشین آلات و موجودی نقد دارند. ارزش گذاری ممکن است از طریق ارزش گذاری داراییهای مشهود باشد. نوع دیگری از ارزش گذاری وجود دارد که با جریان نقدی تنزیل شده محاسبه میشود. برخی دیگر از تحلیلگران با مقایسه شرکتهای بازار با هم این ارزش گذاری را انجام میدهند که قیمت سهام نیز در آن اثرگذار است. روشهای پیچیدهتری نیز وجود دارد که مثلاً چرخههای اقتصادی را در مقایسه لحاظ میکنند و یا پتانسیل رشد را بر مبنای گسترش بازار محاسبه میکنند.

ارزش گذاری شرکتهای سرمایهگذاری (NAV)

ارزش خالص دارایی (NAV) مثل برچسب قیمتی برای هر سهم است که نشان میدهد چقدر ارزش دارد و با جمعآوری همه دارایی شرکت مثل سرمایهگذاریها و پول نقد و سپس کم کردن بدهیهای شرکت، مثل بدهیها و هزینهها، محاسبه میشود. سرمایهگذاران NAV را زیر نظر دارند چون که تصمیمات آنها، خرید یا فروش سهام تعیین میکند.

اما نکته مهم این است که بسته به نحوه سرمایهگذاریهای شرکت، ممکن است این عدد نوسانات زیادی داشته باشد. اگر ارزش سرمایهگذاریها بیشتر شود، NAV بیشتر میشود اما اگر هزینهها یا بدهیهای زیادی وجود داشته باشد، NAV پایین میآید. این روش ابزار مفیدی برای سرمایهگذاران است، اما چالش در این واقعیت نهفته است که ارزش سرمایهگذاریها و هزینهها میتواند تا حدودی تغییر کند و این مسئله، دستیابی به تصویری ثابت از ارزش شرکت را دشوار میکند.

آموزش تحلیل تکنیکال

تحلیل تکنیکال مطالعه دادههای گذشته بازار (اول قیمت و حجم) برای پیش بینی تغییرات قیمت در آینده است. این نوع تحلیل برای پیشبینی روند بازار از نمودارها، الگوها و شاخصهای آماری استفاده میکند. این روش فرض میکند که حرکات تاریخی قیمت تمایل به تکرار دارند و میتوانند برای پیشبینی حرکات آینده مورد استفاده قرار بگیرند.

معاملهگران از ابزارها و تکنیکهای مختلف این تحلیل، مثل الگوهای نمودار، شاخصها و تحلیل روند برای تصمیم گیری آگاهانه برای خرید یا فروش اوراق بهادار استفاده میکنند. در ادامه مروری بر مفاهیم و اصطلاحات بورس خواهیم داشت. همچنین برای آشنایی بیشتر با این موضوع میتوانید به مقاله تحلیل تکنیکال مراجعه نمایید.

مفاهیم تکنیکال

تحلیل تکنیکال، تکنیکهای مختلفی مثل شناسایی الگوها، خطوط محوری، پشتیبانی و مقاومت است. این تکنیکها، به معاملهگران در درک حرکات بازار و تغییرات احتمالی قیمت کمک میکند. شناخت این الگوها به پیشبینی برگشتهای احتمالی یا ادامه روندها کمک میکند. درک خطوط روند، شناسایی جهتهای بازار را نشان میدهد و تغییرات در روندها یا پولبکها، نقاط ورود یا خروج را مشخص میکند.

ترسیم کانال، یکی دیگر از تکنیکهای اساسی است که شامل ایجاد خطوطی است که حرکات قیمت سهام را در بر میگیرد و به معاملهگران کمک میکند تا دامنه نوسان قیمت آینده را در بین این خطوط احتمالی، شناسایی کنند.

تشخیص پیوتها

تشخیص پیوتها در روند سهام برای معاملهگران بسیار مهم است زیرا نقاطی را نشان میدهند که نشان دهنده تغییرات قیمت از بالا به پایین و یا از پایین به بالا است. این نقاط محوری، نشاندهنده تغییرات در احساسات بازار است و اغلب فرصتهایی را برای معاملهگران فراهم میکند تا سفارشات خرید و فروش خود را عوض کنند.

شناخت این نقاط محوری شامل نظارت دقیق بر حرکات قیمت و تجزیه و تحلیل الگوهای نمودار میشود. معاملهگران با شناسایی این نقاط حساس، میتوانند تغییرات مهم در جهت بازار را پیش بینی کرده و استراتژیهای معاملاتی خود را بر اساس آن تنظیم کنند. پیوتها به عنوان نشانگرهای محوری عمل میکنند، معاملهگران را در ارزیابی نقاط ورود یا خروج کمک میکنند و مسیر خرید و فروش آینده را به آنها نشان میدهند.

معاملهگران از تکنیکهای مختلف، از جمله شاخصهای تحلیل تکنیکال، برای تشخیص دقیق این پیوتها استفاده میکنند. شاخصهایی مثل میانگین متحرک، RSI یا مکدی، همراه با تشخیص الگوی نمودار، به تعیین دقیق این نقاط کمک میکنند.

تشخیص خطوط حمایت و مقاومت

شناسایی خطوط حمایت و مقاومت در تحلیل تکنیکال مهم هستند و بینشهای مهمی را در مورد تغییرات قیمت و رفتار بازار ارائه میدهد. خطوط حمایتی سطوحی را نشان میدهند که قیمت سهام تمایل دارد حرکت نزولی خود را متوقف کند و اصطلاحاً، کفِ بازار است. از سوی دیگر، خطوط مقاومت نشاندهنده سطوح قیمتی هستند که در آن حرکتهای رو به بالا متوقف میشوند، که نشاندهنده فشار فروش و اصطلاحاً سقف بازار است.

معاملهگران به شدت این سطوح را رعایت میکنند چون نشانههای مهمی برای ورود و خروج به بازار هستند. درک این خطوط به معاملهگران اجازه میدهد تا موقعیتهای خود را استراتژیبندی کنند، سفارشهای خرید را در نزدیکی سطوح حمایتی تنظیم کنند و سفارشهای نزدیک به سطوح مقاومت را بفروشند. این کار بهینهترین روش سودآوری است.

تشخیص خطوط روند

خطوط روند، جهت و حرکت قیمت سهام را نشان میدهند. روندهای صعودی معمولاً با خطوط به سمت بالا نشان داده میشوند، در حالی که روندهای نزولی، با خطوط به سمت پایین نمایش داده میشوند. این خطوط به معاملهگران کمک میکند تا روندهای بازار را تجسم کنند و تغییرات احتمالی قیمت را در آینده پیش بینی کنند.

شما میتوانید برای آموزش ترسیم خطوط روند به این لینک مراجعه نمایید.

مفهوم اصلاح و پولبک

مفهوم اصلاح و پولبک، انحرافات موقت از روند اولیه در بازار سهام است. تغییرات، که به عنوان عقب نشینی یا اصلاح نیز شناخته میشوند، زمانی رخ میدهند که قیمت یک سهام به طور لحظهای بر خلاف روند غالب خود در جهت اولیه خود حرکت میکند. این لحظات در حرکات بازار طبیعی هستند و معمولاً اصلاحات مختصری در قیمت هستند. معاملهگران با دقت این نقاط را شناسایی میکنند چون فرصتهایی را برای ورود یا خروج از موقعیتها ارائه میدهند.

پولبک یک جنبه مهم از تجزیه و تحلیل بازار است و اطلاعات ارزشمندی در مورد دوام و پایداری یک روند ارائه میدهند. معاملهگران از این لحظات برای تنظیم دقیق استراتژیهای معاملاتی خود با در نظر گرفتن پیامدهای پولبک موقعیتهای خود و احساسات کلی بازار استفاده میکنند.

آموزش رسم کانال

ترسیم کانال، شناسایی اوج و پایین حرکات قیمت سهام و اتصال این نقاط برای تشکیل خطوط موازی است که شامل رفتار قیمت در یک محدوده تعریف شده است. در ادامه گام به گام در این مورد توضیح دادهایم.

قدم اول این است که تعیین کنید که آیا سهام در یک روند صعودی، روند نزولی یا حرکت رنج (بدون روند و در جا زدن) قرار دارد. روند صعودی اوجهای بالاتر را نشان میدهد و اصطلاحاً در بازار گاوی رخ میدهد که قیمت بالا و بالاتر میرود. در حالی که یک روند نزولی اوجهای پایینتر دارد و اصطلاحاً در بازار خرسی رخ میدهد که قیمت ریزش شدت پیدا میکند.

بعد حداقل دو اوج و دو پایین که با جهت روند همسو هستند را مشخص کنید. برای یک روند صعودی، این نقاط نشان دهنده قلهها (بالا) و فرورفتگی (پایین) هستند که در آن قیمت به سمت بالا جهش میکند. در یک روند نزولی، آنها نقاطی را منعکس میکنند که قیمت قبل از بازگشت احتمالی کاهش پیدا میکند.

گام سوم این است که از ابزار خط روند در نرمافزار نمودار خود استفاده کنید تا خطی بکشید که اوجها یا قلهها را در یک روند صعودی و پایینها یا فرودها را در یک روند نزولی به هم متصل میکند. این خط مرز بالایی کانال را تشکیل میدهد.

گام بعدی این است که خط روند را کپی یا تکرار کنید و آن را موازی با خط اول قرار دهید. این خط دوم باید با قعرها در یک روند صعودی یا اوجها در یک روند نزولی همسو شود و مرز پایینی کانال را ایجاد کند.

گام پنجم این است که پس از ترسیم هر دو خط، آنها را طوری تنظیم کنید که اکثر حرکات قیمت را در محدوده تعریف شده در بر بگیرد. هر چه لمس یا تایید قیمت در این خطوط بیشتر باشد، کانال قویتر است.

الگوهای کندل استیک

الگوهای کندل استیک نمایشهای بصری حرکتهای قیمت هستند که در نمودارها نمایش داده میشوند و اطلاعات مهمی را در مورد روانشناسی بازار و تغییرات احتمالی قیمت در آینده ارائه میدهند. هر کندل نشان دهنده یک بازه زمانی خاص است و قیمتهای باز، بالا، پایین و بسته را برای آن دوره نشان میدهد. این الگوها در تحلیل تکنیکال یک مفهوم ضروری و پایهای هستند که هر کسی باید آنها را درک کند وگرنه ورود به بورس برایش غیرممکن است.

چندین الگوی شمعدانی وجود دارد که شامل الگوهای تک میلهای و ساختارهای چند میلهای پیچیده است. برخی از الگوهای شمعدانی که معمولاً مشاهده میشوند عبارتند از:

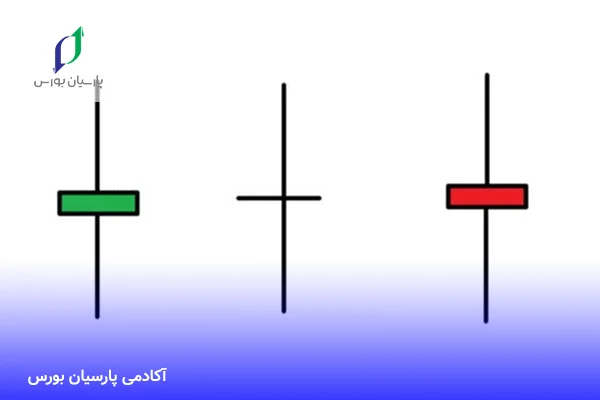

الگو کندل دوجی

این الگو زمانی اتفاق میافتد که قیمتهای باز و بسته تقریباً یکسان هستند و یک شمعدان کوچک ایجاد میکنند. این الگو نشان دهنده بلاتکلیفی بازار است.

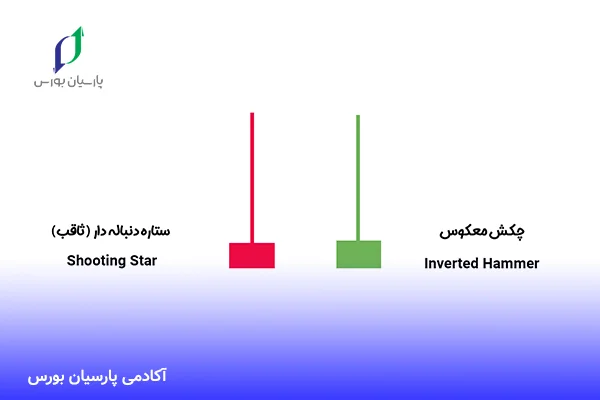

الگو کندل چکش و ستاره دنبالهدار

این الگوها دارای سایههای بلند پایین یا بالایی هستند که نشاندهنده تغییر روند است. چکش، پس از یک روند نزولی ظاهر میشود که نشاندهنده بازگشت احتمالی صعودی است و یک ستاره دنبالهدار از یک روند صعودی پیروی میکند که نشاندهنده بازگشت نزولی است.

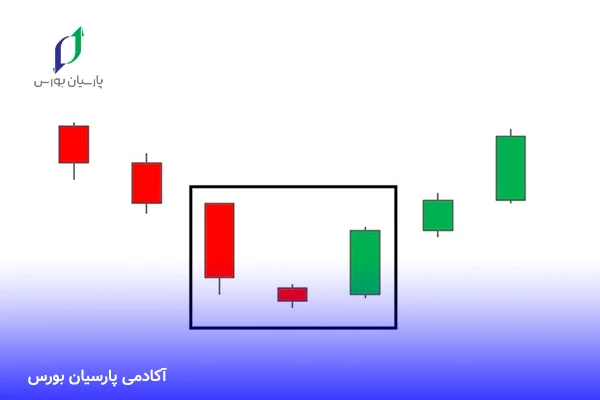

الگو کندل ستاره صبحگاهی و شامگاهی

این الگوها شامل سه شمعدان هستند. ستاره صبحگاهی در طول یک روند نزولی (نشان دهنده بازگشت احتمالی صعودی) و یک ستاره عصر در طول یک روند صعودی (که نشان دهنده بازگشت نزولی است) ظاهر میشود و در واقع برعکس هم هستند.

معاملهگران از این الگوهای کندل برای تأیید یا پیشبینی تغییرات در جهت بازار استفاده میکنند. شناخت این الگوها به تصمیمگیری آگاهانه در مورد نقاط ورودی و خروجی، استاپ لاس (یا همان حد ضرر) و استراتژیهای خرید و فروش کمک میکند. با این حال، در نظر گرفتن این الگوها در ترکیب با سایر شاخصها و عوامل تحلیل تکنیکال است که میتواند شما را به سوددهی برساند.

اندیکاتورها

اندیکاتورها نشانههایی از محاسبات ریاضی در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند تا دادههای بازار را تفسیر کنند و حرکتهای آتی قیمت را پیشبینی کنند. به عنوان مثال، میانگینهای متحرک، دادههای قیمت را در یک دوره خاص مشخص میکنند. این شاخصها همچنین میتوانند به عنوان سطوح حمایت یا مقاومت عمل کنند. شاخص قدرت نسبی (RSI) و واگرایی میانگین متحرک (MACD) شاخصهای حرکت هستند.

RSI، بزرگی تغییرات اخیر قیمت را برای ارزیابی شرایط خرید بیش از حد یا فروش بیش از حد اندازهگیری میکند. از طرف دیگر MACD تفاوت بین دو میانگین متحرک و یک خط سیگنال را ترسیم میکند که نشان دهنده تغییرات در حرکت روند است. این شاخصها تصویری روشن در مورد پویایی بازار ارائه میدهند و به معاملهگران کمک میکنند تا تصمیمات آگاهانهتری بگیرند. درک نقاط قوت و ضعف این ابزارها و چگونگی تکمیل یکدیگر در تجزیه و تحلیل روندهای بازار ضروری است و تسلط بر آنها نیازمند مطالعه عمیق و حضور در کلاسهای آموزش بورس اوراق بهادار است. در مقاله آشنایی با اندیکاتورها میتوانید با سایر اندیکاتورهای موجود نیز آشنایی پیدا کنید.

معرفی اندیکاتورها

اندیکاتورها انواع مختلفی دارند که هر کدام هدف خاصی را در تحلیل رفتار بازار انجام میدهند. به عنوان مثال، میانگینهای متحرک، نوسانات قیمت را در یک دوره معین تعیین میکند و جهت و قدرت یک روند را نشان میدهد و اندیکاتورهای حجم، مثل اندیکاتور حجم در تعادل (OBV)، حجم معاملات را برای تأیید روند قیمت یا پیشبینی پولبکها تحلیل میکنند.

معاملهگران اغلب شاخصهای متعددی را برای اعتبارسنجی متقابل سیگنالها و به دست آوردن درک جامعتری از شرایط بازار ترکیب میکنند. با این حال، هر اندیکاتوری نقاط قوت و محدودیتهایی دارد. در ادامه مروری بر برخی از آنها خواهیم داشت.

میانگینهای متحرک

میانگینهای متحرک (MAs) ابزارهای تحلیل تکنیکال هستند که برای نشان دادن عملکرد دادههای قیمت استفاده میشوند و دید واضحتری از جهت روند ارائه میدهند. این میانگینها یک قیمت متوسط را در یک دوره مشخص محاسبه میکنند و یک خط جریان واحد را روی نمودار قیمت ایجاد میکنند که نشان دهنده میانگین ارزش دارایی در آن بازه زمانی است. رایجترین میانگینهای متحرک مورد استفاده، اندیکاتور میانگین متحرک ساده (SMA) و اندیکاتور میانگین متحرک نمایی (EMA) هستند.

اندیکاتور میانگین متحرک ساده (SMA): میانگین قیمتهای پایانی یک دارایی را در یک دوره خاص محاسبه میکند و مجموع آن را بر تعداد دورهها تقسیم میکند. به عنوان مثال، یک SMA 50 روزه قیمتهای بسته شدن 50 روز گذشته را در نظر میگیرد و آنها را با هم جمع میکند و بر 50 تقسیم میکند.

اندیکاتور میانگین متحرک نمایی (EMA): برخلاف SMA، EMA وزن بیشتری را به قیمتهای اخیر اختصاص میدهد و باعث میشود که نسبت به تغییرات قیمت فعلی واکنش بیشتری نشان دهد، اهمیت بیشتری به نقاط داده اخیر میدهد و میانگین محاسبه را بر این اساس تنظیم میکند.

میانگین متحرک کاربردهای مختلفی در تحلیل تکنیکال دارد. آنها به معاملهگران کمک میکنند تا با هموارسازی نوسانات کوتاهمدت قیمت، روندها را شناسایی کنند و جهت روند برایشان روشن شود. تقاطع بین میانگینهای متحرک مختلف، مثل عبور میانگین 50 روزه از میانگین متحرک 200 روزه معمولاً نشان دهنده تغییرات در روند بازار است.

علاوه بر این، میانگینهای متحرک به عنوان سطوح حمایت یا مقاومت عمل میکنند. وقتی قیمت بالاتر از میانگین متحرک باشد، ممکن است به عنوان یک سطح حمایت عمل کند. برعکس، زمانی که قیمت کمتر از میانگین متحرک باشد، میتواند به عنوان یک سطح مقاومت عمل کند.

استراتژی آپر

استراتژی آپر ترکیبی پیچیده از چندین شاخص برای تأیید متقابل روندهای بازار یا مشخص کردن پولبکها است. معاملهگران با ادغام اندیکاتورهایی مثل میانگین متحرک، باندهای بولینگر و RSI، دیدی جامع از بازار به دست میآورند. این ترکیب اندیکاتورها به معاملهگران امکان میدهد تا درک دقیقتری از حرکات بازار داشته باشند و تصمیمات معاملاتی دقیقتر و آگاهانهتری بگیرند.

معرفی اندیکاتور RSI و MACD

اندیکاتور RSI (شاخص قدرت نسبی) و اندیکاتور MACD (واگرایی میانگین متحرک همگرایی) دو مورد از پرکاربردترین و مهمترین اندیکاتورهایی هستند که باید روی آنها تسلط پیدا کنید و ابزارهای محوری برای معاملهگران برای ارزیابی حرکت و قدرت روند هستند. RSI به شناسایی شرایط بازار بیش از حد خرید یا فروش بیش از حد کمک میکند و به معاملهگران اجازه میدهد تا برگشتهای احتمالی قیمت را پیش بینی کنند. در همین حال، MACD تغییرات در شتاب روند را دنبال میکند و به معاملهگران بینش مهمی در مورد هیجانات بازار و تغییرات ارائه میکند. با ترکیب این شاخصها با سایر شاخصها، معاملهگران درک دقیقتری از احساسات بازار و نقاط ورود یا خروج به دست میآورند.

مقدمات استراتژی داونر

استراتژی داونر، یک تحلیل جامع با استفاده از شاخصها و ابزارهای فنی مختلف برای شناسایی روندهای نزولی یا صعودی در بازار است. معاملهگرانی که از این استراتژی استفاده میکنند، هدفشان پیشبینی و سرمایهگذاری در حرکتهای نزولی قیمت یا صعودی برای به حداکثر رساندن سود یا به حداقل رساندن زیان است.

این استراتژی اغلب ترکیبی از شاخصها مثل میانگینهای متحرک، خطوط روند و نوسانگرهای مومنتوم برای ارزیابی جهت بازار است. به عنوان مثال، معاملهگران ممکن است به دنبال موقعیتهایی باشند که قیمت به طور مداوم به پایینترین سطح میرسد، که نشان دهنده یک روند نزولی است. آنها همچنین ممکن است از میانگینهای متحرک استفاده کنند تا شرایطی را مشاهده نمایند که میانگینهای متحرک کوتاهمدت از میانگینهای بلندمدت عبور میکنند، که روند نزولی را نشان میدهد.

علاوه بر این، تجزیه و تحلیل روند حجم در استراتژی داونر بسیار مهم است. افزایش حجم فروش همراه با کاهش قیمتها میتواند روند نزولی را تایید کند. علاوه بر این، شاخصهای مومنتوم مثل شاخص قدرت نسبی (RSI) یا واگرایی میانگین متحرک (MACD) میتوانند شرایط خرید بیش از حد یا تضعیف حرکت را نشان دهند.

با تمرکز بر این شاخصها و الگوهای اولیه، معاملهگرانی که از استراتژی داونر استفاده میکنند، هدفشان شناسایی نشانههای اولیه یک روند نزولی یا معکوس است. این رویکرد به معاملهگران کمک میکند تا خود را جلوتر از حرکات بازار قرار دهند و به آنها کمک میکند تا از حرکات نزولی قیمت استفاده کنند یا برای فرصتهای فروش کوتاه آماده شوند.

آموزش فیبوناچی

فیبوناچی یک رشته از اعداد است که ریشه در نسبتهای ریاضیاتی دارد. دنباله فیبوناچی (0، 1، 1، 2، 3، 5، 8، 13، 21 و …) است. این عددها تبدیل به نسبتهایی میشوند و روی حرکت قیمت اعمال میشوند تا به شناسایی سطوح حمایت و مقاومت کمک کنند. در واقع معاملهگران از سطوح اصلاحی فیبوناچی برای پیشبینی برگشتهای قیمت پس از یک حرکت قابل توجه در بازار استفاده میکنند. فیبوناچی علاوه بر این، به شناسایی اهداف قیمتی بالاتر از حرکت روند اولیه کمک میکنند.

برای اینکه بخواهید با این دنباله ریاضی و کاربردی که در بازار سرمایه دارد، بیشتر آشنا شوید، میتوانید مقاله اعداد فیبوناچی را مطالعه نمایید.

ابزار فیبوناچی

ابزار فیبوناچی، با استفاده از نسبتهای ریاضی مشتق شده از دنباله فیبوناچی، سطوح حمایت و مقاومت را در حرکات قیمت شناسایی میکند. این ابزار به عنوان یک مکانیسم پیشبینی عمل میکند و معاملهگران را قادر میسازد تا حرکات و سطوح قیمت را بر اساس این نسبتهای محاسبهشده پیشبینی کنند. معاملهگران با تجزیه و تحلیل این سطوح، اطلاعاتی در مورد برگشتهای احتمالی قیمت و یا مناطق شکستن خطوط پیدا میکنند که باعث میشود معاملهگران نقاط ورود یا خروج دقیقتری داشته باشند.

مفاهیم واگرایی (معمولی و مخفی)

واگرایی، مفهومی حیاتی در تحلیل تکنیکال است و تفاوتهای بین حرکات قیمت و روند شاخصها را مشخص میکند. واگرایی معمولی زمانی رخ میدهد که قیمت و اندیکاتورها در جهت مخالف حرکت میکنند، که نشان دهنده پولبک بازار است.

در مقابل، واگرایی مخفی زمانی رخ میدهد که آنها در یک جهت حرکت کنند که نشان دهنده ادامه روند غالب بازار است. شناخت این الگوهای واگرایی سیگنالهای ارزشمندی را برای پیش بینی تغییرات در احساسات بازار و تغییرات قیمت به معاملهگران ارائه میدهد. شما میتوانید با مطالعه مقاله واگرایی، با این مفهوم آشنایی بیشتری پیدا کنید.

حجم معاملات

تجزیه و تحلیل حجم، بررسی حجم خرید و فروش است که به عنوان یک شاخص کلیدی، قدرت حرکت قیمت را نشان میدهد. حجم معاملات بالاتر اغلب با تغییرات قابل توجه قیمت همراه است و اعتبار یک روند را تایید میکند. معاملهگران با تجزیه و تحلیل حجم در کنار حرکات قیمت، تصوری جامع از تأیید یا رد حرکت کوتاهمدت بازار با روندهای جاری به دست میآورند.

انواع فیبوناچی

اصلاحات فیبوناچی و اکستنشنها دو نوع اصلی هستند که در تحلیل تکنیکال برای شناسایی پشتیبانی، سطوح مقاومت و اهداف قیمتی در بازارهای مالی استفاده میشوند.

اصلاحات فیبوناچی بر اساس این ایده هستند که پس از یک حرکت ضربهای در بازار، حرکت اصلاحی بعدی اغلب بخشی از قیمت را باز میگرداند. معاملهگران از سطوح اصلاحی فیبوناچی (معمولاً 23.6٪، 38.2٪، 50٪، 61.8٪ و 78.6٪) برای شناسایی مناطقی استفاده میکنند که ممکن است قیمت قبل از ادامه روند اولیه، کاهش پیدا کند. به عنوان مثال، پس از یک حرکت صعودی قیمت، اگر قیمت شروع به کاهش کند، معاملهگران ممکن است از سطوح اصلاحی فیبوناچی برای پیشبینی سطوح پشتیبانی احتمالی استفاده کنند که در آن قیمت ممکن است معکوس شود و حرکت صعودی خود را از سر بگیرد.

فیبوناچی اکستنشن نوع دیگری از فیبوناچی است که برای پیش بینی اهداف یا سطوح قیمت جلوتر از روند فعلی استفاده میشود. این سطوح فیبوناچی بر اساس نسبتهای فیبوناچی (معمولاً 127.2٪، 161.8٪ و 261.8٪) پیشبینی میشوند. معاملهگران با شناسایی روند اولیه، ترسیم نوسان اوج و پایین و سپس پیش بینی سطوح قیمت در آینده بر اساس این نسبتها، اکستنشن فیبوناچی را اعمال میکنند. این اکستنشنها به عنوان اهداف برای حرکت قیمت در جهت روند غالب عمل میکنند.

تکمیل استراتژی داونر

در تکمیل استراتژی داونر، معاملهگران از ترکیبی از ابزارهای فیبوناچی، میانگینهای متحرک و سایر شاخصهای فنی برای تأیید روند نزولی احتمالی در بازار استفاده میکنند. این کار نوعی تایید خرید یا فروش قبل از تصمیمگیری است. معاملهگران با تراز کردن سیگنالها از اندیکاتورهای مختلف، میتوانند احتمالات خود را در مورد حرکت نزولی بازار تایید کنند.

الگوهای کلاسیک قیمت

الگوهای قیمت کلاسیک، از جمله سر و شانه و مثلث یا پرچم، شکلهای قابل تشخیص در نمودارهای قیمت هستند. این الگوها نشان دهنده معکوس شدن یا تداوم بازار هستند. درک این الگوها به معاملهگران کمک میکند تا تغییرات در احساسات بازار را پیش بینی کنند. به عنوان مثال، الگوی سر و شانه ممکن است نشانه معکوس روند باشد، در حالی که تشکیل مثلث ممکن است ادامه روند فعلی را نشان دهد.

امواج الیوت

امواج الیوت یک رویکرد تحلیل تکنیکال است که با شناسایی الگوهای موجی تکرارشونده در بازارهای مالی سعی در پیشبینی روندهای بازار دارد. این الگوها که به کار رالف نلسون الیوت نسبت داده میشود، نشان میدهد که قیمتهای بازار در چرخهها یا امواج تکراری، تحت تأثیر روانشناسی سرمایهگذار و احساسات جمعی بازار حرکت میکنند.

تئوری امواج الیوت

نظریه امواج الیوت معتقد است که این امواج شامل حرکات تکانشی (پرشی) و اصلاحی هستند و الگوهای دوگانه صعودی-نزولی را تشکیل میدهند که معاملهگران میتوانند برای پیش بینی جهت بازار آینده از آنها استفاده کنند. تئوری موج الیوت حرکات بازار را به امواج پرشی دستهبندی میکند که جهت روند غالب را نشان میدهد و امواج اصلاحی که نشاندهنده حرکات خلاف روند است.

یک موج تکانشی معمولاً از پنج موج کوچکتر تشکیل شده است که با عنوان 1، 2، 3، 4 و 5 مشخص شدهاند، که در آن امواج 1، 3 و 5 حرکت در جهت روند غالب را نشان میدهند، در حالی که امواج 2 و 4 نشان دهنده حرکات اصلاحی هستند. این امواج از ساختار خاصی پیروی میکنند، موج 3 اغلباً قویترین و طولانیترین است، در حالی که موج 5 حرکت پرشی را کامل میکند.

برعکس، امواج اصلاحی در سه موج کوچکتر با نامهای A، B و C ارائه میشوند که برخلاف روند غالب حرکت میکنند. امواج A و C نشاندهنده حرکات جهتدار قوی هستند، در حالی که موج B نشاندهنده بازگشت جزئی موج ضربهای قبلی است. تئوری موج الیوت پیشنهاد میکند که پس از تکمیل یک سیکل پنج موجی، یک تصحیح سه موجی ایجاد میشود و یک چرخه موج الیوت کامل را تشکیل میدهد.

معاملهگران و تحلیلگران از نظریه موج الیوت برای پیش بینی نقاط ورود و خروج، اهداف قیمتی و تعیین قدرت و بلوغ روندها استفاده میکنند. با این حال، استفاده از این نظریه نیاز به درک عمیق الگوهای موج و روانشناسی بازار دارد و کاربرد آن را پیچیدهتر میکند.

استراتژیهای معاملاتی ایچیموکو

استراتژیهای ایچیموکو، مجموعهای از شاخصها برای ارزیابی روندها، سطوح حمایت/مقاومت و شرایط بازار هستند. این استراتژیها، عناصر مختلف از جمله ابر ایچیموکو، خط پایه و خط تبدیل را ترکیب میکند تا دید جامعی از بازار ارائه دهد. به عنوان مثال، ابر مناطق پشتیبانی و مقاومت را نشان میدهد، در حالی که خطوط تبدیل و پایه جهت روند فعلی را نشان میدهند. معاملهگران از این استراتژی برای شناسایی نقاط ورود یا خروج در بازار استفاده میکنند و تجزیه و تحلیل پویایی بازار برای آنها آسان میشود.

رفتار و روانشناسی بازار

روانشناسی رفتار بازار، مطالعه جامع الگوهای شمعدانی، رفتار شرکت کنندگان در بازار و شناخت حرکتهای پولهای شرکتهای بزرگ یا پول هوشمند است. الگوهای شمعدانی حرکت قیمت و احساسات را نشان میدهند که منعکس کننده روانشناسی بازار هستند. تجزیه و تحلیل رفتار بازیگران بازار، از جمله سرمایهگذاران خرد، مؤسسات و معاملهگران با فرکانس بالا، به درک روند و شرایط بازار کمک میکند و شناخت نقاط ورود و خروج سرمایهگذاران نهادی یا پول «هوشمند»، بینش ارزشمندی را در مورد تغییرات احتمالی بازار فراهم میکند و معاملهگران را در تصمیمگیری کمک میکند.

شناخت رفتار فعالان بازار سرمایه و شرکتها

شناخت رفتار فعالان بازار سرمایه و شرکتها، مطالعه بازار سهام تحت تأثیر عواملی مثل احساسات سرمایهگذار، اخبار، شرایط اقتصادی و اقدامات شرکتها است. به عنوان مثال، ردیابی معاملات داخلی یا درک اینکه چگونه خرید شرکتها بر قیمت سهام تأثیر میگذارند، به پیشبینی حرکت بازار کمک میکند.

علاوه بر این، تجزیه و تحلیل رفتار سرمایهگذار از طریق شاخصهای احساسات سرمایهگذاران به شناسایی تغییرات احتمالی در روندها کمک میکند. یک شرکت میتواند با خرید خود، بازار را دستکاری کند. از آن جایی که سرمایهگذاران نهادی معمولاً متخصصتر از سرمایهگذاران شخصی (حقیقی) هستند، بررسی عملکرد آنها مهمتر نیز هست.

نحوه تشخیص ورود و خروج پول هوشمند

شناسایی پول هوشمند، ردیابی خریدها و فروشهای سرمایهگذاران بزرگ، مؤسسات یا افراد نزدیک با شرکت ارائهکننده سهم است که اغلب اخبار مهمی دارند و زودتر از بقیه از اتفاقات باخبر میشوند. تشخیص ورود یا خروج آنها از موقعیتهای خرید و فروش بسیار مهم است، زیرا اغلب نشانهی حرکت عمده قیمت در بازار در آینده نزدیک است.

تکنیکهایی مثل تجزیه و تحلیل تغییرات مالکیت نهادی، چک کردن معاملات بزرگ، یا بررسی فعالیتهای بازار آتی میتوانند سرنخهایی در مورد پول هوشمند ارائه دهند. علاوه بر این، بررسی حجم معاملات غیرمعمول یا واگرایی بین حرکات قیمت و حجم میتواند اطلاعاتی در مورد رفتار آنها ارائه کند.

آموزش مدیریت سرمایه و ریسک

ما در این بخش آموزش بورس، در مورد مدیریت سرمایه و ترکیب استراتژیهای کاهش ریسک توضیحاتی به شما ارائه خواهیم داد چرا که سوددهی فقط خرید و فروش نیست. یک معاملهگر ممکن است بهترین معاملات را انجام بدهد ولی مدیریت سرمایه را بلد نباشد و سودها را از دست بدهد.

در واقع مدیریت ریسک و سرمایه که همان روش پخش کردن پول در هر معامله است، بخشی از بازار است که در نگاه اول، چندان مهم به نظر نمیرسد اما در عمل حتی مهمتر از تحلیل تکنیکال است. برای آشنایی بیشتر با این موضوع میتوانید به مقاله مدیریت سرمایه مراجعه نمایید.

اصول مدیریت سرمایه

اصول مدیریت سرمایه، رویکردهایی برای مدیریت و تقسیم درست پول بین خریدها و فروشها است. این اصول به شما نشان میدهند که چطور از پول خود در ضررها حفاظت کنید و سود را از بازار بیرون بکشید.

یکی از اصول اصلی در این بخش، درک و مدیریت ریسکهای مرتبط با معاملات یا سرمایهگذاری است. این اصل، تعیین میزان سرمایه برای ریسک در هر معامله یا موقعیت است که بر اساس عواملی مثل مقدار تحمل ریسک شما، موجودی حساب و شرایط بازار مشخص میشود. اجرای دستورات توقف ضرر برای محدود کردن زیانهای احتمالی و ایجاد تنوع در داراییها یا پخش کردن آن در صنایع مختلف، از جمله این اصول هستند.

با تنوع بخشیدن به سرمایه و عدم استفاده از همه پولتان برای خرید یک سهم، میتوانید تأثیر حرکتهای نامطلوب در بازار بورس را کاهش دهید و در نتیجه ریسک کلی سبد خود را به حداقل برسانید.

تعیین اهداف سرمایهگذاری به شکل دقیق هم برای مدیریت موثر سرمایه ضروری است. شما باید بدانید که چقدر میخواهید سود کنید. “هر چه بیشتر بهتر” استراتژی غلطی است و منجر به از بین رفتن پولتان در بازار بورس میشود. ایجاد اهداف واقعبینانه و قابل اندازهگیری به سرمایهگذاران این امکان را میدهد تا استراتژیها و سطوح تحمل ریسک خود را بر این اساس هماهنگ کنند.

حفظ انضباط در پایبندی به قوانین معاملات، بسیار مهم است. معاملهگران حرفهای میزان دقیق سود دلخواه و ضرر احتمالی خود را پیش از معامله میدانند و وقتی حتی در موقعیت ضرر قرار بگیرند، موضع خود را عوض نمیکنند. سوگیریهای عاطفی یا تصمیمات هیجانی میتواند منجر به ضررهای بدتری شود. رعایت نظم و کنترل احساسات در بازار بورس، پیشنیاز هر معامله هستند.

ارزیابی منظم عملکرد پورتفولیو، عوض کردن استراتژیها در صورت نیاز و به روز ماندن با روند بازار و شرایط اقتصادی از دیگر بخشهای مدیریت سرمایه و ریسک است. بررسیهای دورهای باعث میشود سرمایهگذاران بفهمند که آیا مسیر درستی در بازار در پیش گرفتهاند یا خیر.

انواع روشهای خرید

رویکردهای مختلفی وجود دارد که معاملهگران از آنها استفاده میکنند تا به اهداف تعیین شده خود مثل سود مشخص برسند. هر کدام دارای تفاوتهای ظریفی هستند که بر اجرا و مدیریت ریسک تأثیر میگذارند.

مثلا سفارشات بازار، خریدهایی هستند که بلافاصله با قیمت فعلی بازار اجرا میشوند. در چنین روشی اگر در یک ثانیه قیمت بالا یا پایین برود، معامله با همان قیمت بالا و پایین شده، ثبت میشود. این نوع معامله مناسب وقتی است که ضررها و سودهای جزئی برای شما مهم نیست و یا بازار در نوسان نیست.

نوع دیگری از سفارشات وجود دارد که در آن معاملهگران قیمتی را مشخص میکنند که در آن مایل به خرید یا فروش هستند. این سفارشها تا زمان رسیدن قیمت بازار به قیمت شما اجرا نمیشوند ولی اما اگر بازار به قیمت مشخصشده برسد، پلتفرم معاملاتی سریعاً معامله را اجرا میکند.

هر روش خرید مزایا و خطرات خود را دارد. سفارشات بازار فوری اجرا میشوند اما ویژگی کنترل قیمت را ندارند. سفارشات نوع دوم کنترل قیمت دارند اما اگر بازار به سطح مشخص شده نرسد ممکن است اجرا نشود.

نحوه تعیین حد ضرر و سیو سود در معاملات

تعیین حد ضرر و تضمین سود در معاملات، به کارگیری رویکردها و اقدامات از پیش تعریف شده برای مدیریت ریسک و ذخیره کردن سود است.

برای تنظیم حد ضرر، قیمتی را مشخص کنید که در آن مایل به خروج از معامله هستید تا ضررهای احتمالی را کم کنید. زمانی که قیمت دارایی به سطح مشخص شده رسید، این سفارشها بهطور خودکار یک سفارش بازار را آغاز میکنند و در صورت حرکت بازار، از ضررهای قابل توجه جلوگیری میکنند. این عدد همیشه پایینتر از قیمت خرید سهم شما است. برای آشنایی بیشتر با این موضوع به مقاله حد ضرر مراجعه کنید.

ذخیره سود نیز مانند تعیین حد ضرر است با این تفاوت که بالاتر از قیمت بازار تعیین میشود. برای انجام آن باید ابتدا نسبت ریسک به پاداش معامله خود را مشخص کنید. نسبت ریسک به پاداش، عددی است که سود مطلوب شما را از معامله نشان میدهد. به عنوان مثال، هدف قرار دادن حداقل نسبت 2:1 (پاداش: ریسک) تضمین میکند که حتی اگر برخی معاملات ضرر داشته باشند، معاملات سودآور بیشتر از آنها باشد و دو برابر ضرر، سود کنید.

متعادل کردن حد ضرر و سود دلخواه، ترکیبی از نظم، مدیریت ریسک و تحلیل بازار است. به کارگیری این استراتژیها به معاملهگران اجازه میدهد تا از سرمایه خود در برابر ضررهای قابل توجه محافظت کنند و در عین حال سود را به حداکثر برسانند.

معرفی آموزش بورس

در بخش قبلی به این موضوع اشاره کردیم که برای رسیدن به تخمینهای مناسب در رابطه با روند قیمت سهام مختلف، نیاز به آموزش دارید. شما برای فعالیت در بازار بورس با حدس و گمان و شانس رو به رو نبوده و باید با ابزاراهای مختلف کار کنید. باید از روی رفتارهای قبلی بازار، رفتار آینده را ترسیم کرده و با توجه به آن خرید و یا فروش خود را انجام دهید.

طبیعتاً زمانی که قیمت در حال افزایش باشد باید خیلی سریع آن را خریداری کنید تا در روند رشد سهام مورد نظر قرار گرفته و سود بیشتری به دست آورید. در مقابل، زمانی برای فروش سهام اقدام کنید که قیمت رو به کاهش باشد. در این صورت جلوی ضرر را خواهید گرفت. البته که استراتژیهای زیادی برای این کار و رسیدن به سود بیشتر وجود دارد که تمامی آنها در بحث آموزش بورس گنجانده خواهد شد.

به جرئت میتوان این موضوع را بیان کرد که بازارهایی مانند بورس پیچیدگی بسیار زیادی داشته و شما نمیتوانید بدون داشتن استادی حرفهای و دیدن آموزش کامل وارد آن شوید. هر بخشی از این تحلیلها دارای نکات زیادی بوده و نمیتوانید این نکات را به صورت تجربی متوجه شوید.

شما به راحتی میتوانید از این بازار سود بسیار خوبی به دست آورید ولی خیلی از افراد بدون داشتن تجربه و علم آن، سرمایه خود را وارد بازار کرده و با ضرر بسیار بزرگی مواجه شدند. این میتواند دید این افراد را نسبت به بورس منفی کرده و دیگر دوست نداشته باشند فعالیتی در آن داشته باشند.

حتی میتوانند تجربه منفی خود را با اطرافیانشان در میان گذاشته و آنها را نیز از ورود به این دنیا منصرف کنند. این افراد همه تقصیرها را گردن بازار انداخته و هیچ توجهی به بی تجربگی خود ندارند. این دقیقا مانند زمانی است که به جای دید همه جانبه به موضوعی، فقط از این منظر به آن نگاه کنید. در دورههای آموزش بورس شما را با تمامی نکات آشنا خواهند کرد. این شروع و استارتی کاملا موفق برای بورس در نظر گرفته میشود.

اهمیت آموزش بورس

در بخش قبلی تا حد زیادی در رابطه با اهمیت آموزش بورس صحبت کردیم. مهمترین اهمیت این موضوع این است که قرار نیست در همین ابتدای راه با ضرر مواجه شوید. شما میتوانید با اطمینان کامل قدم برداشته و از راهنماییهای اساتید مجرب کمک بگیرید.

باید این را بدانید که اصطلاحات و مباحث زیادی در بورس وجود دارد. در واقع دنیای بورس فقط خرید یک سهم و در نهایت فروش آن نبوده و نیاز است برای اینکه این فرآیند به بهترین شکل ممکن پیش برود، با تمامی این مفاهیم و اصطلاحات آشنا شوید. این چیزی نیست که بدون آموزش بورس ممکن باشد. اگر کمی در اینترنت در رابطه با بورس و اصطلاحات آن تحقیق کنید متوجه خواهید شد که درک آنها به این آسانی نیست که فکرش را بکنید.

چرا بورس؟

میدانید که به غیر از بورس بازارهای مالی بسیار زیادی وجود دارد که در هر کدام میتوانید کالاها و موارد مختلفی را خرید و فروش نمایید. با وجود تمامی این موارد، چرا باید بورس را انتخاب کرده و زمان و انرژی خود را برای آموزش بورس بگذاریم؟

زمانی که تصمیم میگیرد تا کار خود را در بازارهای مالی آغاز کنید باید موارد و نکات مختلفی را در نظر بگیرید. تصمیم شما برای سرمایه گذاری نیز اهمیت بسیار زیادی دارد. باید بازدهی بازار مورد نظر را سنجیده و مطمئن شوید این بازار میتواند ارزش سرمایه شما را حفظ نماید. این مهمترین چیزی است که از بازارهای مالی انتظار میرود. آسان بودن بازار و نحوه کار با آن نیز یکی دیگر از پارامترهایی است که باید به آن دقت زیادی داشته باشید.

ما نظرسنجی کاملی از فعالان در بازارهای مختلف انجام داده و آمار و ارقام مختلف را بررسی کردیم تا برای این سوال جواب دقیقی داشته باشیم. باید این را بدانید که طبق این تحقیقات، بازار بورس یکی از امنترین و سودآورترین گزینهها است.

اگر تصمیم دارید به صورت طولانی مدت سرمایه گذاری کرده و زمان زیادی برای خرید و فروش در بازار نگذارید، میتوانید به بورس به عنوان بهترین گزینه نگاه کنید. این بازار میتواند برای مدت زمان طولانی از سرمایه شما محافظت کرده و سود خوبی به وجود آورد. برای اینکه بخواهید به این سود دست پیدا کنید نیاز است تا بهترین دوره آموزش بورس را گذرانده و مطمئن شوید معامله امنی خواهید داشت.

معرفی بهترین دوره آموزش بورس

تا اینجا در رابطه با آموزش بورس، اهمیت آن و انتخاب بورس به عنوان یکی از بهترین بازارها صحبت کردیم. حالا سوالی که به وجود میآید این است که بهترین دوره آموزش بورس کدام است؟

اگر جست و جو کوچکی در اینترنت انجام دهید میتوانید با سایتهای زیادی رو به رو شوید که در حال آموزش بورس بوده و دورههای آموزش آنلاین بورس و حضوری مختلفی را به شما ارائه میکنند. کسی که تصمیم دارد بورس را به صورت حرفهای دنبال کند، باید کدام دوره را انتخاب کرده و برای آن هزینه پرداخت نماید؟

طبیعتاً هزینه هر کدام از این دورهها پایین نبوده و اگر دوره اشتباهی را انتخاب کنید، ضرر کرده و حتی ممکن است طبق آموزش اشتباهی پیش رفته و نهایتاً گمراه شوید. برای اینکه بخواهید بهترین دوره آموزش بورس را انتخاب کنید بهتر است در ابتدا کمی در رابطه با آموزشگاه مورد نظر تحقیق نمایید تا از معتبر بودن آن اطمینان حاصل کنید. برای این کار هم میتوانید از گوگل استفاده کرده و هم از دانشجویان دورههای پیشین سوال کنید. به این صورت دید بسیار خوبی به دست میآورید.

همچنین میتوانید سرفصلهای دوره را بررسی کرده و مطمئن شوید دقیقاً همان چیزی را آموزش میدهند که شما نیاز دارید. بهتر است آموزشگاهی را انتخاب کنید که دوره آموزش بورس را به صورت حضوری برگزار نماید. البته که آموزشهای آنلاین نیز میتوانند کیفیت بسیار بالایی داشته باشند و این کاملاً به طیف شخصیتی شما ارتباط دارد.

پشتیبانی یکی از مهمترین موضوعاتی است که باید آن را بررسی کنید. در واقع شما بعد از دیدن آموزش، همچنان مشکلات و سوالاتی خواهید داشت که بهتر است با کمک فردی با تجربه آنها را برطرف کرده و به معاملات خود ادامه دهید.

داشتن مدرک معتبر نیز اهمیت بسیار زیادی دارد. به این صورت مطمئن خواهید بود که تمامی مباحث، در دوره بیان شده و بعد از اتمام دوره میتوانید به صورت حرفهای کار خود را آغاز کنید. نهایتاً بهتر است دنبال کلاسی باشید که به صورت عملی تمامی مفاهیم را آموزش داده و در طی آموزش، چندین معامله انجام دهید. به این صورت تجربه کافی را در کلاس به دست آورده و میتوانید با اطمینان بیشتری پا به این عرصه بگذارید.

نهایتا باید این را بدانید که دوره آموزش بورس آکادمی پارسیان بورس تمامی این ویژگیها را داشته و در نهایت میتوانید مدرک معتبر فنی و حرفهای را از این آموزشگاه دریافت نمایید. این مدرک کاملاً معتبر بوده و میتوانید از نسخه ترجمه شده آن برای مهاجرت و تمامی مراکز معتبر استفاده نمایید.

آکادمی پارسیان بورس بهترین آموزشگاه در شرق کشور بوده و با داشتن سابقهای درخشان در این حوزه میتواند بهترین گزینه برای افرادی باشد که تا کنون با این بازار آشنایی نداشتند. اگر قصد دارید وارد بازار بورس تهران شوید و با سرمایهگذاری در این بازار، به کسب سود بپردازید، دوره آموزش آنلاین بورس آکادمی پارسیان بورس مخصوص شماست. همانطور که گفتیم آکادمی پارسیان بورس یکی از معتبرترین و بهترین مجموعهها در زمینه آموزش بورس میباشد که دارای مجوز رسمی از سازمان فنی و حرفهای کشور بوده و از سال 96 فعالیت خود را با آموزش بورس در مشهد آغاز نموده و بیش از 3000 دانشجو را به معاملهگرانی حرفهای در بورس تهران تبدیل نموده است. هماکنون نیز پارسیان بورس اقدام به برگزاری دوره آموزش بورس (حضوری و آنلاین) نموده تا علاقهمندان از تمام نقاط ایران بتوانند در این دوره شرکت کنند!