هیچ محصولی در سبد خرید شما نیست.

مقالههای پیشنهادی

در بازار بورس اصطلاحات زیادی وجود دارند که آشنایی با آنها و به کار بردنشان برای هر معاملهگر بورس ضروری است. یکی از رایجترین اصطلاحات در بازار بورس، نسبت P/E است. امکان ندارد شما در بورس حضور داشته باشید و چیزی در مورد P/E نشنیده باشید. همواره جملاتی در مورد بالا بودن، پایین بودن یا استاندارد بودن P/E سهام بهگوش میرسد. ما هم امروز در این مقاله قصد داریم بگوییم نسبت P/E چیست، چه انواعی دارد و کاربرد P/E در بورس چیست. پس تا انتها همراه ما باشید.

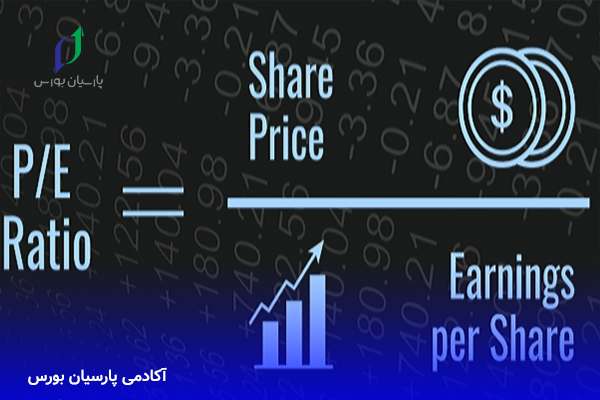

نسبت P/E، اصطلاحاً نسبت قیمت بر سود سهم است. در این نسبت، P قیمت هر سهم یا Price و E درآمد هر سهم یا Earning Per Share است.

نسبت P/E میتواند یکی از معیارهای مهم در معاملات سهام باشد. نسبت قیمت به سود شاخص مهمی است که بازده و ریسک سهام را منعکس میکند که به آن نسبت سود بازار به قیمت نیز میگویند. نسبت P/E به سهامداران نشان میدهد که با خرید یک سهم، چند سال طول میکشد تا سرمایه اولیه آنها بازگردد. به طور کلی، نسبت P/E نشان میدهد سرمایهگذاران حاضرند چند ریال به ازای یک ریال سود برای آن سهم بپردازند. بدین صورت، به نسبت P/E ، ضریب سهم نیز گفته میشود.

در نسبت P/E قیمت سهم را بر سود آن تقسیم میکنند تا ارزندگی سهم مشخص شود. به عبارت دیگر، این نسبت بیان میکند که به ازای قیمت هر سهم، سهامداران انتظار چه میزان سودی دارند و یا این که سهامداران حاضرند به ازای هر واحد افزایش در سود سهم، چه میزان سرمایه به آن اختصاص دهند.

ما در دوره آموزش بورس در مشهد، نهتنها کاربرد P بر E و نحوه مشاهدهی آن از طریق تابلوی معاملات را آموزش میدهیم، بلکه صفر تا صد آموزش بورس را از مبتدی تا پیشرفته آموزش خواهیم داد تا بهخوبی از نسبت P/E برای پیدا کردن نمادهای مناسب استفاده کنید. شرکت در این دوره برای هر فعال حوزه بورس ضروری است. یکی از دورههای دیگر در حوزه بورس، که میتواند کمک زیادی به شما بکند، دوره آنلاین آموزش تابلو خوانی است که صفر تا صد تابلو خوانی بورس را به شما آموزش خواهد داد.

EPS (Earning Per Share) در زبان فارسی به معنای سود به ازای هر سهم است؛ اجازه بدهید یک نگاه اجمالی بر EPS بیندازیم.

کلمه EPS به معنای درآمد هر سهم است. وقتی که شما کل درآمد یک شرکت را در پایان سال مالی بر تعداد سهام آن شرکت تقسیم کنید در واقع EPS آن شرکت را محاسبه کردهاید. برای مثال فرض کنید شرکتی توانسته است در پایان سال ۱۰۰ میلیون ریال سود کسب کند و تعداد سهام آن شرکت نیز یک میلیون سهم است. در نتیجه EPS آن شرکت برابر است با ریال100=100.000.000/1.000.000.

نسبت پی بر ای در واقع انتظارات سرمایه گذاران از بازدهی آینده یک دارایی را به ما نشان میدهد. به این معنی که یک سرمایهگذار حاضر است به ازای هر یک ریال بازدهی که بدست میآورد، چند ریال پرداخت کند.

سود هر سهم (EPS) = سود خالص پس از کسر مالیات برای دوره جاری / تعداد سهام موجود در سهام عادی. سود هر سهم میتواند به سرعت به ما در درک تفاوتهای توانایی شرکتهای با اندازههای مختلف در کسب درآمد برای سهامداران کمک کند. به عبارت دیگر، اگر بتوانید درجه خاصی از اطمینان در مورد تغییرات سود آتی شرکت داشته باشید، میتوانید هنگام سرمایه گذاری در مورد تغییرات قیمت سهام قضاوت نسبتاً قابل اعتمادی داشته باشید.

در بورس نیز مفهوم کلی P/E شبیه به همین مثال است. مثلاً فرض کنید شرکتی در حال حاضر ۲۰۰ تومان قیمت دارد و EPS که برای سال جاری پیش بینی کرده است، برابر با ۵۰ تومان است. برای محاسبه P/E این شرکت قیمت روز آن را بر سودی که دارد تقسیم میکنیم ۴=۲۰۰/۵۰.

اینجا نیز P/E برابر ۴ به این معنی است که سرمایه گذاران بورس حاضر هستند به ازای هر ۱ ریال سودی که این شرکت دارد ۴ ریال پرداخت کنند.

نام دیگر P/E تحلیلی، برآوردی یا پیشتاز است. این نوع با استفاده از روش های حرفهای و با در نظر گرفتن عواملی مثل نرخ بهره بانکی، نرخ رشد سود شرکت، تورم و… بدست میآید. که ما در دوره آموزش بورس به طور کامل محاسبه P/E تحلیلی را آموزش میدهیم.

این نوع از P/E سادهترین نوع آن است. نحوه محاسبه آن اینگونه است که قیمت روز سهم بر میزان سود هر سهم در 12 ماه اخیر تقسیم شده و عدد بدست آمده P/E آن سهم است.

در P/E میانگین نیز قیمت سهام به روز محاسبه میشود اما این نوع EPS از میانگین سود محقق شده 6 ماه گذشته و EPS پیش بینی شده ۶ ماه آینده تشکیل میشود. البته این نوع P/E ممکن است در بازه چند سال هم مورد محاسبه قرار گیرد که در این صورت میبایست قیمت هر سهم را در آخرین روز سال مالی بر سود محقق شده به ازای هر سهم در همان سال مالی تقسیم کنیم و عدد حاصل P/E همان سال سهم خواهد بود. سپس از P/E های سال های محاسبه شده میانگین میگیریم.

P بر E از نوع دنباله رو، عددی است که در حال حاضر برای یک سهم وجود دارد، اما P/E تحلیلی عددی است که ما انتظار داریم سهم به آن برسد!

زمانی که P/E یک سهم بالاست، نشان دهنده این است که بازار توقع دارد که سود آن شرکت در آینده رشد کند. حال اگر انتظار درست باشد زمانی که سود شرکت زیاد شود، مخرج فرمول محاسبه P/E نیز بزرگ شده و در نتیجه نسبت P/E سهم مجدداً متعادل میشود.

حال اگر P/E یک سهم پایین باشد، نشان دهنده این است که بازار انتظار دارد در آینده سود آن شرکت کاهش پیدا کند. اگر انتظار بازار درست باشد، وقتی سود شرکت کم شود، مخرج فرمول محاسبه P/E کم میشود و در نتیجه نسبت P/E مجدداً متعادل میشود.

P/E یک ابزار مناسب برای ارزش گذاری یک شرکت است اما یادتان باشد که به تنهایی کافی نیست.

تحلیلگران ممکن است در تحلیل خود بین نسبت P/E مطلق و نسبت P/E نسبی تمایز قائل شوند. در نسبتP/E مطلق، قیمت فعلی به درآمد حساب می شود. اما در P/E نسبی P/E مطلق را با P/E های گذشته مقایسه می شود.

در P/Eمطلق قیمت فعلی سهام به EPS در بازه های زمانی مختلف تقسیم شود. به طور مثال برای تخمین P/E دوازده ماه آینده، قیمت روز سهام به EPS دوزده ماه پایانی تقسیم شود . به عبارت دیگر P/E مطلق نشان دهنده P/E دوره زمانی جاری است. به عنوان مثال، اگر قیمت سهام امروز 100 دلار باشد و سود پیش بینی شده TTM 2 دلار به ازای هر سهم باشد، با تقسیم 100 دلار به 2 دلار P/E برابر با 50 خواهد بود.

P/E نسبی، P/E مطلق فعلی را با طیفی از P/Eهای گذشته در یک دوره زمانی مشخص، مانند 5 سال گذشته، مقایسه میکند. P/E نسبی نشان می دهد که P/E فعلی نسبت به P/E های گذشته بیشتر یا کمتر شده است. در P/E نسبی 5 ساله ممکن است مقدار P/E فعلی با بالاترین عدد P/E یا با کمترین مقدار آن در محدوده 5 سال مقایسه شود. اگر P/E فعلی کمتر از مقدار گذشته باشد ، P/E نسبی مقداری زیر 100% خواهد بود. اما اگر P/E نسبی 100٪ یا بیشتر باشد، نشان دهنده آن است کهP/E کنونی از P/E گذشته فراتر رفته است .

فرض کنید P/E های یک شرکت در 5 سال گذشته بین 15 تا 40 بوده است. اگر نسبت P/E فعلی 25 باشد، اگر P/E فعلی را با بالاترین مقدار این محدوده یعنی با عدد 40 مقایسه کنیم P/E نسبی 0.625 خواهد بود ولی اگر P/E فعلی را نسبت به انتهای پایین محدوده ینی با عدد 15 مقایسه کنیم P/E نسبی 1.67 خواهد بود. درنتیجه P/E شرکت در حال حاضر 62.5 درصد کمتر از بالاترین سطح 5 ساله و 67 درصد بالاتر از پایین ترین سطح 5 سال مد نظر خواهد بود.

P/E صنعت میانگین نسبت قیمت به درآمد یک بخش یا یک صنعت خاص است. از این معیار برای مقایسه P/E یک سهام با P/E کل صنعت استفاده می شود.اگر P/E یک سهم کمتر از P/E صنعت آن باشد، آنگاه ارزش آن سهم در مقایسه با سایر همتایانش کمتر ارزش گذاری شده است.رهبران صنعت و شرکت های در حال رشد معمولاً P/E بالاتری نسبت به P/E صنعت دارند.

یکی از مهم ترین محدودیتهای نسبت P/E هنگام مقایسه این نسبت برای دو صنعت مختلف خود را بروز میدهد. ارزش و نرخ رشد شرکتها در بخشهای مختلف با توجه به زمینه فعالیت و زمان متفاوت کسب سود ممکن است از هم متفاوت باشد.برای برطرف کردن این مشکل، نسبت P/E شرکت تنها باید برای مقایسه با سایر شرکتهای هم گروه مورد استفاده قرار گیرد.

از نسبت P/E نمیتوان با اطمینان خاطر برای تصمیمگیری درمورد سرمایهگذاری استفاده کرد، چون که سود یک شرکت هر سه ماهه به طور میانگین حساب میشود، در حالی که قیمت سهام به شکل روزانه در نظر گرفته می شود. این در حالی است که قیمت سهام به طور معمول هرروز نوسان دارد.از این رو، نسبت P/E ممکن است برای مدت طولانی با عملکرد شرکت مطابقت نداشته باشد و فضای کافی برای خطا در زمینه سرمایه گذاری ایجاد کند.

از این رو، سرمایه گذاران هرگز نباید تنها با تجزیه و تحلیل نسبت P/E تصمیم بگیرند که آیا یک شرکت ارزش سرمایه گذاری در آن را دارد یا خیر. آنها همچنین باید مجموعه ای از عوامل دیگر را در نظر بگیرند این موارد عبارتند از : اینکه آیا صنعت مربوطه شرکت با یک بحران اقتصادی مواجه است یا رونق دورهای را تجربه میکند، سوابق گذشته شرکت، چشمانداز رشد EPS، میانگین P/E در بازار سهام، نحوه عملکرد شرکت های در مقیاس مشابه، تقاضای صنعت خاص در حال حاضر و آینده و غیره.

یکی از اشتباهات رایجی که سرمایهگذاران غیرحرفهای مرتکب میشوند خرید سهام فقط به این دلیل که پی به ای آن بالا یا پایین است. توجه داشته باشید که ارزش سنجی سهام فقط با توجه به شاخصهای آسانی مثل P/E کوتاه فکری و مبتدی بودن شخص معامله گر را مشخص می کند.

با مشاهده تابلوهای معاملاتی سایت سازمان بورس (TSETMC)، P/E های منفی زیادی را میتوانید ببینید. منفی بودن P/E به این معناست که این سهام زیانده میباشند. نسبت P/E منفی به این معناست که شرکت دارای سود منفی (ضرر) است یا در حال از دست دادن پول است.

بعضی مواقع پی بر ای بالا ممکن است به معنی این باشد که قیمت سهام بیشتر از ارزش آن است، اما این معنی را نمیدهد که بعداً به سرعت پایین بیاید.

مثال:

زمانی که شما 120 تومان پول در بانک دارید و سود بانکی این مبلغ 20 درصد باشد، میزان سودی که به شما پس از یک سال تعلق میگیرد 24 تومان است. بر اساس محاسبات انجام شده P/E این سرمایهگذاری 6 میباشد. حال اگر قیمت یک سهم 1820 تومان و میزان سود هر سهم 120 تومان باشد طبق روش محاسباتی، p.e این سرمایه گذاری 15.1 میباشد.

یعنی سودی که از فعالیت اقتصادی این شرکت به شما میرسد از سود بانکی کمتر است. چنانچه آن شرکت بتواند در آینده رشد سودآوری داشته باشید این نسبت کمتر خواهد شد اما در غیر اینصورت ممکن است پس از مدتی قیمت سهم شروع به کاهش نماید.

برای محاسبه نسبت P/E، قیمت روز سهام (Price) یک شرکت به سود هر سهم (Earning Per Share) آن تقسیم میشود. با توجه به نحوه محاسبه سود هر سهم، میتوان انواع مختلفی از P/E را تعریف کرد.

این نسبت به تنهایی قابل تفسیر نیست، نسبت پی بر ای باید با گروهی که در آن وجود دارد مقایسه شود، معمولا اگر نسبت P بر E اگر از گروه خودش کمتر باشد انتظار میرود که این نسبت افزایش یابد و به گروه خودش نزدیک شود و همچنن اگر این نسبت کمتر از گروه خودش باشد انتظار میرود در آینده سود شرکت افزایش یابد تا این نسبت تعدیل شود.

نسبت به تنهایی قابل تفسیر نیست و باید نسبت P به E با گروه خودش مقایسه و تفسیر شود.

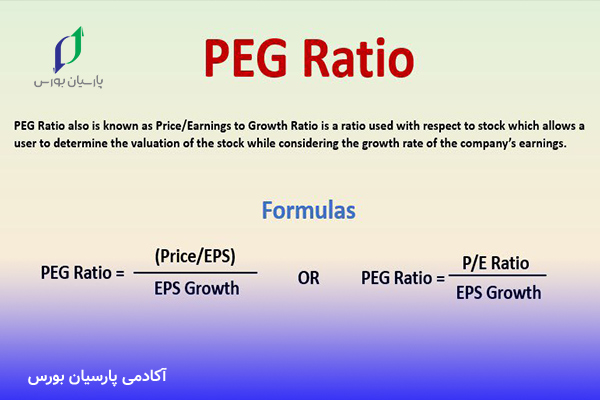

چندین معیار مختلف وجود دارد که می توان از آنها برای ارزش گذاری سهام استفاده کرد. یکی از رایج ترین معیارها، نسبت قیمت به درآمد یا P/E است. برای ارزشگذاری سهام استفاده از این نسبت به تنهایی کافی نیست چرا که نرخ رشد یک شرکت را برای یک دوره زمانی در نظر نمی گیرد.

اینجاست که نسبت قیمت به درآمد به نرخ رشد یا نسبت PEG می تواند مفید واقع شود! و اما نسبت PEG چیست؟ نسبت PEG یک شاخص موثر برای سنجیدن ارزش واقعی یک سهام خاص است. این نسبت عبارت است از نسبت قیمت به درآمد (P/E) تقسیم بر نرخ رشد درآمد برای یک بازه زمانی مشخص.

نسبت PEG یک سنجش مالی است که برای تعیین ارزش سهام استفاده می شود چون نه تنها نرخ رشد مورد انتظار یک سهام را در نظر می گیرد بلکه با افزودن نرخ رشد مورد انتظار به این نسبت، نتایج را طوری تنظیم میکند که در مقایسه با نسبت P/E دقیقتر باشند.

بنابراین از آنجایی که نسبت PEG نرخ رشد شرکت را در نظر می گیرد، امکان نمایش بهتر ارزش شرکت در حال رشد را فراهم می کند و می تواند پتانسیل رشد آن ها را نشان دهد. اگر نسبت PEG بیشتر از یک باشد گفته میشود سهام آن بیش از ارزش ذاتی رشد کرده و PEG کمتر از یک، نشاندهنده زیر ارزش ذاتی بودن آن سهم است.

محاسبات نسبت PEG برای یک سهام می تواند در طول بازه های مختلف می تواند متفاوت باشد. همچنین نسبت PEG می تواند از صنعتی به صنعت دیگر نیز متفاوت باشد.

ابتدا نسبت P/E محاسبه می شود. این کار با تقسیم قیمت هر سهم بر سود آن سهم (EPS) انجام می شود. سپس نسبت بدست آمده بر نرخ رشد تقسیم می شود.

سهامدار باشید و در بورس، هیجانی عمل نکنید؛

در این مقاله سعی کردیم مفهوم P/E را در بورس بهطورکامل توضیح داده و با معرفی انواع آن و نکات مهم پیرامون نسبت P بر E، کاملاً برای شما مشخص کنیم که مفهوم P/E چیست. شما برای یادگیری بیشتر و عمیقتر در بورس، و به منظور اینکه یک معاملهگر حرفهای در بورس باشید، میتوانید در دوره آموزش بورس در مشهد پارسیان بورس شرکت کنید. در این دوره صفر تا صد معاملهگری در بورس آموزش داده میشود و از این نظر یک دوره کامل است.

با تکمیل فرم زیر، میتوانید نسبت به کسب اطلاعات بیشتر و پیشثبتنام در دوره اقدام نمایید. همکاران ما در کمتر از 24 ساعت با شما تماس خواهند گرفت.

لطفا صبر کنید

طراحی و توسعه توسط کاسبی