مقالههای پیشنهادی

الگوی مستطیل در تحلیل تکنیکال چیست؟

دانش تحلیل تکنیکال یکی از روش های اصلی برای پیش بینی رفتار بازار است که برای بازارهای مختلفی چون بورس، ارز دیجیتال و فارکس به کار می رود. یکی از این الگوی های معروف، الگوی مستطیل است. الگوی مستطیل (Rectangle Pattern) در حقیقت با خطوطی به صورت افقی، که حمایت خوب یا مقاومت مناسبی را نمایش دهند، تعریف می شود. امروز در این مطلب بررسی خواهیم کرد که الگوی مستطیل چیست، انواع آن کدامند؟ کاربرد آن در تحلیل تکنیکال به چه صورت است، و مراحل استفاده از آن را نیز توضیح خواهیم داد، پس تا آخر با پارسیان بورس همراه باشید.

پس از مطالعه مقاله نیز، درصورتی که به ارزهای دیجیتال علاقه دارید، پیشنهاد می کنیم به صفحه آموزش ارز دیجیتال در وب سایت پارسیان بورس حتما نگاهی بیاندازید! همچنین برای مطالعه بیشتر در زمینه تحلیل تکنیکال، می توانید مقالات تحلیل تکنیکال را مطالعه کنید.

الگوی مستطیل در تحلیل تکنیکال چیست؟

اگر شما قصد دارید در بازارهای ارز بین الملی یا ارز دیجیتال معامله کنید باید با قواعد و اصول تحلیل تکنیکال آشنا باشید. یکی از الگوهای پر کاربرد در تحلیل تکنیکال که مورد استفاده تحلیلگران قرار می گیرد، الگوی مستطیل است که در نمودارهای مختلف زیاد به چشم می خورد. هنگامی که الگوی مستطیل در نمودار شکل می گیرد به اصلاح گفته می شود که بازار در حال نوسان است. الگوی مستطیل همان طور که از اسمش مشخص است، یک مستطیل شامل کف ها و قله های متوالی است که به موازات یکدیگر شکل گرفته اند.

الگوی مستطیل هنگامی اتفاق می افتد که سرمایه گذاران در مورد جهت بلند مدت اوراق بهادار مطمئن نباشند. بنابراین سهام مورد نظر در محدود تعریف شده بالا و پایین می رود و نمی توان در هر دو طرف پیشرفت کند. در یک الگوی مستطیل قیمت امن را چندین بار قبل از شکست سرمایه گذاران، سطوح مقاومت و حمایت را می بینند. هنگامی که امنیت از محدوده مستطیل خارج شد، به عنوان روندی در جهت شکست در نظر گرفته می شود. به عنوان مثال قیمت می تواند از مستطیل به سمت بالا برود و بلافاصله پس از آن به سمت مستطیل سقوط کند که به آن نقطه شکست خورده می گویند.

به طور کلی الگوی مستطیل زمانی شکل می گیرد که سرمایه گذاران در خصوص جهت حرکت بلند مدت یک نمودار اطمینان ندارند. در این حالت نمودار قیمتی در محدوده ای بالا و پایین رفته و نمی تواند به سمت هیچ یک از دو طرف حرکت کند. در واقع این الگو به ما می گوید که فروشندگان و خریداران سردرگم هستند و عرضه و تقاضا برای مدتی در یک سطح تعادل قرار می گیرند. در این وضعیت طرفین معامله در بازار به زمان بیشتری برای حصول اطمینان در خصوص پیدا کردن جهت ادامه حرکت نیاز دارند.

انواع الگوی مستطیل در تحلیل تکنیکال

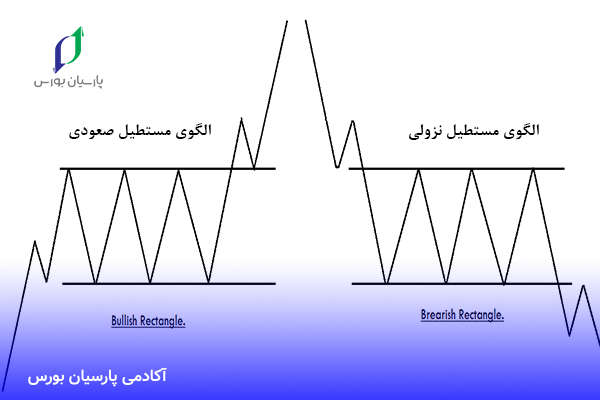

الگوی مستطیل در تحلیل تکنیکال ، دو نوع الگوی مستطیل صعودی و الگوی مستطیل نزولی تقسیم می شود. و به یک شکل خاص در نمودارها ظاهر نمی شود.

الگوی مستطیل صعودی

الگوی مستطیل صعودی در طول یک روند صعودی قوی شروع می شود و یک الگوی ادامه دهنده می باشد. پس از ایجاد الگوی مستطیل صعودی شکست به سمت بالا یعنی افزایش قیمت خواهد بود. پس از آن که این الگو با روند صعودی شروع شد به یک دوره تثبیت روند قیمتی ادامه می یابد. آنچه اهمیت دارد این است که بتوانید با توجه به روند بازار برای ورود به معامله و یا خروج از آن موقعیت مناسبی پیدا کنید.

فرض کنید بازار در یک روند صعودی قرار دارد، یعنی قیمت ها در حال افزایش است و خریداران سهام با قدرت بیشتری در بازار فعالیت می کنند. همیشه در وضعیت صعودی رشد پی در پی قیمت ها را شاهد نخواهیم بود اما ممکن است، همین روند بازار شکل خاصی به خود گیرد و حرکت در بازار متوقف شود. در این حالت می توان الگوی مستطیل صعودی را بر روی نمودار مشاهده کرد.

الگوی مستطیل نزولی

الگوی مستطیل نزولی تصویری برگشت شده از الگوی مستطیل صعودی می باشد. این الگو با کاهش قیمت شروع می شود و پس از آن روند قیمت در محدوه ای به شکل مستطیل تغیر می کند. در بخشی از ناحیه ی مقاومت الگوی مستطیل نزولی می شود که البته این الگو در یک محدوده مشخص بین ناحیه حمایت و مقاومت قرار خواهد گرفت. زیرا خریداران با خرید سهام قیمت را افزایش می دهند.

کاربرد الگوی مستطیل در معامله به چه صورت است؟

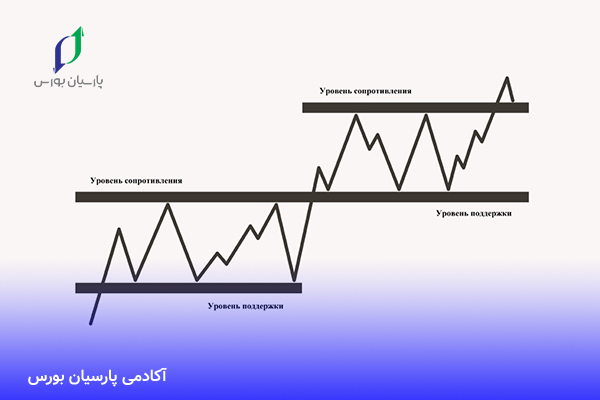

مستطیل یک الگو نموداری است که وقتی قیمت در سطح مقاومت و حمایت موازی محاصر می شود، شکل می گیرد. مستطیل یک الگو نشان دهنده ی یک دوره تثبیت بلاتکلیفی بین فروشنده و خریدار است. هر یک به نوبت در این راند مسابقه یک مشت می زنند اما هیچ یک از آن ها نمی توانند بر دیگری تسلط یابند. قیمت پیش از شکست سطوح مقاومت و حمایت را چند باز لمس و آزمایش می کند. قیمت می تواند در جهت ایجاد شکست روند بگیرد، خواه صعودی یا نزولی.

عرضه و تقاضا در الگوی مستطیل تقریبا برابر است. در حالت کلی برخی از معامله گران تمایل دارند در محدوده مستطیل معامله کنند، یعنی در قسمت پایینی خرید و برخی از معامله گران منتظر شکست هستند. به طور کلی در الگوی مستطیل به دو صورت کلی می توان وارد معامله شد که یک نوع آن در داخل مستطیل و نوع دیگر آن با شکست مستطیل می باشد. پس از تشخیص صحیح الگوی مستطیل، در داخل مستطیل یا هنگامی که قیمت به سقف یا کف نزدیک است، در کف آن می توان اقدام به معامله خرید نمود. و یا این که در سقف آن معامله ی فروشی انجام داد و این روند را تا زمانی که الگو از یک طرف شکسته شود می توان ادامه داد. اما هنگامی که قیمت این مستطیل راشکست، می توان پس از شکست و پولبک قیمت به مستطیل، در جهت شکست مستطیل وارد معامله شد و انتظار داشت که قیمت به اندازه قاعده مستطیل حرکت کند.

برای معامله با الگوی مستطیل چه مراحلی را باید طی کرد؟

پنج مرحله برای معامله با الگوی مستطیل وجود دارد. در ادامه نام و کاربرد هر مرحله را شرح خواهیم داد.

مرحله اول: در تحلیل تکنیکال الگوی مستطیل را بشناسید

در مرحله اول باید بتوانید یک نمودار با روند مشخص را پیدا کنید که در حال تراکم قیمت باشد. پس از آن باید حداقل دو کف و دو قله ی قیمتی را بیابید که در موازات یکدیگر به صورت افقی ایجاد شده باشند. این قله ها و کف ها نشان دهنده ی سطوح حمایتی و مقاومتی در الگوی مستطیل در تحلیل تکنیکال هستند.

مرحله دوم: مشخص کردن شکست الگو

مهم ترین کاری که باید پس از پیدا کردن ناحیه شکست انجام دهید، این است که پیش بینی از وضعیت بازار داشته باشید. در واقع باید حدس بزنید هنگامی که الگوی مستطیل به پایان رسید ادامه وضعیت بازار به چه شکلی خواهد بود. شکست در این نوع از الگو، در یکی از خطوط مقاومتی و حمایتی اتفاق می افتد. اگر مستطیل صعودی باشد باید به دنبال شکست از بالای الگو بود. و باید انتظار داشت که روند صعودی ادامه دار است. در صورتی که مستطیل نزولی باشد قیمت کف مستطیل را خواهد شکست و به عنوان الگوی مستطیل شناسایی خواهد شد. در این حالت سیگنالی مبنی در این دریافت می کنید که قیمت در حال شروع یک روند نزولی خواهد بود.

مرحله سوم: ورود به معامله با الگوی مستطیل در تحلیل تکنیکال

به منظور ورود به معامله با این الگو در تحلیل تکنیکال باید در ابتدا موضوع مشخص شود که آیا شکست در همان جهت که روند مکث داشته اتفاق خواهد افتاد یا خیر. پس از آن می توان سهام مورد نظر را خریداری کرد و یا اگر الگو مستطیل نزولی باشد وارد معامله فروش استقراضی شد.

مرحله چهارم: با تعیین حد زیان معامله را امن کنید

برای معامله توسط الگوی مستطیل در حالت تکنیکال باید برای معامله خود حد زیان مشخص کنید. همزمان با تشخیص شکست الگو باید مسافت بین سطح مقاومت و حمایت را در مستطیل اندازه گیری نمایید. پس از آن حد زیان خود را در نقطه وسط این مسافت قرار دهید، زیرا دلیل آن این است که نمودار قیمت پیش از ادامه روند امکان دارد که تکانه هایی را تجربه کرده و نوسان داشته باشد، به این ترتیب معامله ی شما امن خواهد بود. بنابراین شما می دانید که حداکثر زیان این معامله برابر با نصف اندازه گیری الگو خواهد بود. با این حساب هنگامی که حد زیان را دقیقا قبل از شکست قرار داده باشید به احتمال زیاد معامله ی شما با نوسان کوچک بسته خواهد شد.

مرحله پنجم: حد سود در الگوی مستطیل

هنگامی که از الگوی مستطیل در تحلیل تکیکال استفاه می شود یک قانون ساده برای خروج از معامله وجود دارد. زمانی که شما از الگوی مستطیل برای ورود به معامله استفاه می کنید باید معامله را حفظ نمایید تا حداقل هدف قیمت که به اندازه الگو است را نمودار سپری کند. منظور از اندازه الگو تفاضل بین سطح حمایت و سطح مقاومت در مستطیل است. این تفاضل با قیمت در نقطه شکست جمع می شود و حداقل هدف قیمتی به دست می آید. از آن جایی که حد زیان موقعیت معاملاتی در وسط الگو قرار گرفته است، حد سود دو برابر حد زیان خواهد بود. به این ترتیب نسبت ریسک به ریوارد برابر دو می باشد که رقم قابل قبولی است.

اهمیت حد ضرر در استفاده از الگوی مستطیل

حد ضرر یا حد توقف زیان به عدد یا محدوده ای گفته می شود که برای معامله ی خود مشخص می کنید که بیشتر از مقداری که تعیین نمودید سرمایه ی شما وارد ضرر نشود و معامله شما بسته شود. در بیانی ساده تر می توان حد ضرر را این گونه تعریف کرد، هنگامی که قیمت سهام به حد ضرر تعیین شده رسید سهام مورد نظر را باید فروخت تا از ضرر بیشتر جلوگیری شود.

یکی از نکات مهم هنگام معامله با الگوی مستطیل این می باشد که شما از قبل حد ضرر خود را مشخص کرده باشید. وقتی که ناحیه شکست در الگوی مستطیل را مشخص کردید باید ارتفاع مستطیل که اختلاف بالاترین و پایین ترین میزان قیمت در بازار است، مشخص شود همان طور که در این مقاله ذکر شد یک سمت مستطیل در ناحیه حمایت و سمت دیگر آن در ناحیه مقاومت قرار دارد.

بنابراین باید حد ضرر را در نقطه ای قرار دهید که در فواصل بین ناحیه مقاومت و حمایت باشد. بهترین ناحیه برای تعیین حد ضرر میانه مستطیل خواهد بود. که با استفاده از این روش شما تنها از ضرر کردن در هنگام ایجاد الگوی مستطیل جلوگیری می کنید. اما هدف بسیاری از تریدرها و تحلیلگران جلوگیری از ضرر نیست بلکه کسب سود در این بازار می باشد. برای این که بتوانید سود آوری مناسب داشته باشید ابتدا باید نقطه ضرر خود را مشخص کنید و سپس هدف اولیه خود را به اندازه دو برابر ضرر مشخص کنید که این نقطه، نقطه سود شما خواهد بود. به این منظور که اگر مستطیل در یک ناحیه خاص بشکند، این شکست باید به اندازه دو برابر ارتفاع مستطیل ادامه پیدا کند تا شما به سود مناسب دست یابد.

محدودیت های الگوی نمودار مستطیل

در تحلیل تکنیکال تشخیص الگوی مستطیل آسان می باشد در صورتی که معامله با آن کار چندان ساده ای نیست. قیمت همیشه به سطح مقاومت و حمایت قبلی نمی رسد و گاهی از آن فراتر می رود. این می تواند معامله گران را فریب دهد و یا معاملات از دست بروند و یا اشتباه انجام شوند.

شکست های جعلی یا کاذب در طول مستطیل ها زیاد می باشد. اغلب معامله گران ترجیج می دهند منتظر یک شکست جعلی باشند و برای ادامه روند شرط بندی کنند.

برخی از شکست ها سودهای زیادی را به همراه خواهند داشت زیرا قیمت با یک تحرک بزرگ از مستطیل خارج می شود. بسیاری از مستطیل ها با حداقل قیمت حرکت می کنند. در برخی ازموارد قیمت از محدوده خارج می شود و سپس دوباره شروع به رنج زدن می کند.

پیشنهاد ویژه:

مقاله آموزش کامل پیوت پوینت

دوره جامع آموزش بورس در مشهد

جهت ثبتنام در دورههای تخصصی بورس کلیک کنید!

با تکمیل فرم زیر، میتوانید نسبت به کسب اطلاعات بیشتر و پیشثبتنام در دوره اقدام نمایید. همکاران ما در کمتر از 24 ساعت با شما تماس خواهند گرفت.

ثبت دیدگاه

ارسال دیدگاه

هنوز دیدگاهی برای این مطلب ثبت نشده است