مقالههای پیشنهادی

نمودارهای قیمت در تحلیل تکنیکال

نمودارهای قیمت در تحلیل تکنیکال: در مقاله قبل به بررسی فلسفه تحلیل تکنیکال و تفاوت آن با تحلیل بنیادی، نقاط قوت و ضعف تحلیل تکنیکال و دامنه کاربرد آن پرداختیم. پس از ارائه این مقدمات زمان آموزش تحلیل تکنیکال به صورت کاربردی رسیده است. تا پایان این سری مقالات همراه ما باشید. ضمنا در صورتی که تمایل به یادگیری کامل تحلیل تکنیکال را دارید، در دوره آموزش تحلیل تکنیکال ارزهای دیجیتال شرکت کنید.

نمودارهای قیمت در تحلیل تکنیکال یا همان نمودارهای قیمت-زمان را از کجا بیاریم؟

در تحلیل تکنیکال ما به نمودارهای قیمت-زمان نیاز داریم. نمودارهای قیمت-زمان همانطور که از نام آن مشخص است، نموداری است که تغییرات قیمت را در طول زمان نشان میدهد و میتواند قیمت یک سهم یا کالای خاص را در طول بازه زمانی دلخواه نشان دهد.

انواع نمودار بورس ایران

اما چگونه به این نمودارها دسترسی داشته باشیم؟ در حالت کلی ما دو نوع نرمافزار برای مشاهده این نمودارهای قیمت در تحلیل تکنیکال داریم. نمودارهای تحت وب و نمودارهای تحت سیستم عامل.

الف- نمودارهای تحت وب تحلیل تکنیکال:

معروفترین بستر تحلیل تکنیکال، سایت تریدینگ ویو هست. البته تریدینگ ویو مختص بازارهای جهانی میباشد ولی شرکتهای ایرانی از این سایت خدمات گرفته و نمودارهای تحلیل تکنیکال را بهصورت شخصیسازی شده ارائه میکنند.

- از بهترین و مهمترین سایت تحلیل تکنیکال، میتوان به سایت رهاورد 365، https://rahavard365.com اشاره کرد. در این مقاله ما به بررسی این سایت پرداختهایم.

نمایی از سایت رهاورد 365

- سایت دیگری که بستر تحلیل تکنیکال را ارائه می کند، میتوان به ابزار تحلیل تکنیکال ارشن https://www.nahayatnegar.com/tv/IRO3PZGZ0001 اشاره کرد.

نمایی از ابزار تحلیل تکنیکال ارشن

- سومین مورد بستری است که خود کارگزاریها در اختیار مشتریان خود میگذارند. در واقع هر پنل کارگزاری بخشی را دارد که میتوانید نمودارهای تکنیکال را در آنجا مشاهده کنید.

در تصویر زیر ما ازکارگزاری آگاه استفاده کرده ایم. در یک نتیجهگیری کلی مشاهده میکنید که ظاهر این سایتها تفاوتی ندارند و همه ابزار تریدینگ ویو هستند امّا به لحاظ کیفیت اطلاعات، رهاورد 365 از سایر موارد بهتر است.

نمایی از ابزار تحلیل تکنیکال کارگزاری آگاه

ب- نرم افزارهای تحت سیستم عامل:

در موارد قبلی شما نیاز به نصب نرم افزار نداشتید و فقط با بازکردن مرورگر سیستم خود، به آنها دسترسی خواهید داشت. این ابزارها رو ابزارهای آنلاین تحلیل تکنیکال نیز میگویند. برای تحلیل ما میتوانیم از نرم افزارهای معروف دیگر نیز استفاده کنیم. این نرم افزار قابلیت نصب روی ویندوز، سیستم عامل اندروید و حتی بعضی از موارد امکان نصب روی سیستم عامل مکینتاش را دارا هستند.

مهمترین نرمافزار تحلیل تکنیکال، نرم افراد متاتریدر میباشد. این نرمافزار برای بررسی نمودارهای قیمت در بازارهای جهانی و فارکس استفاده میشود امّا کارگزاری مفید، این نرم افزار را تغییر داده و اسم آن را مفید تریدر گذاشته است. برای نصب این نرم افزار میتونید به این مقاله مراجعه کنید.

نمایی از نرمافزار مفید تریدر

فعالان بازار بورس امکان استفاده از نرمافزارهای دیگری هم دارند اما این نرمافزارها بیشتر جنبه تخصصی دارند و برای تحلیلگران حرفهایتر مورد استفاده قرار میگیرند. بهطور مثال میتوان به داینامیک تریدر و یا ادونس گت اشاره کرد.

نمایی از نرم افزار داینامیک تریدر

اگر شما در شروع کار تحلیلگری هستید، توصیه میکنیم از ابزارهای آنلاین همچون رهاورد 365 استفاده کنید، چون هم ساده هستند و هم دیتای با کیفیتتری در اختیار تحلیلگر قرار میدهند.

پیشنهاد ویژه: دوره آموزش صفر تا صد پرایس اکشن

قسمتهای مختلف ابزار تحلیل تکنیکال:

تایم فریم:

در نمودارهای قیمت در تحلیل تکنیکال، محور افقی زمان و محور عمودی، قیمت میباشد. واحد قیمت به نوع بازار و کالای مورد بررسی بستگی دارد و انتخاب آن با تحلیلگر نیست امّا محور افقی، یعنی زمان، به دید تحلیلگر بستگی دارد. در واقع تحلیلگر میتواند بازه زمانی مورد بررسی خود را کوتاه کند یا بازه زمانی بلندتری را مورد بررسی قرار دهد. به این موضوع تایم فریم میگوییم.

تایم فریمهای معاملاتی از یک دقیقه و 5 دقیقه شروع میشود و تا روزانه، هفتهای یا حتی ماهانه طبقهبندی میشود. در بازار بورس ایران ما از تایم روزانه و گاهی اوقات برای تحلیلهای بلندمدتی از تایم هفتهای استفاده میکنیم.

برای انتخاب تایم فریم روی گزینه D (بالا-سمت چپ) کلیک کنید نمودار را روزانه قرار دهید.

انواع نمودارهای قیمت در تحلیل تکنیکال

OHLC:

در بازار بورس ایران ما 5 قیمت داریم. این 5 قیمت شامل:

اولین قیمت معامله که با نماد Open و به صورت اختصار با O نشان میدهند و اولین قیمتی است که در شروع معاملات، سهم با آن قیمت داد و ستد میشود. در بازار ایران این قیمت معامله معمولاً در ساعت 9 صبح انجام میشود.

آخرین قیمت معامله که با نماد Close و به صورت اختصار با C نشان میدهند و آخرین قیمتی است که در پایان تایم فریم معاملات، سهم با آن قیمت داد و ستد میشود. در بازار ایران این قیمت معامله معمولا در ساعت 12:30 ظهر انجام میشود.

بالاترین قیمت معامله که با نماد High و به صورت اختصار با H نشان میدهند و بالاترین قیمتی است که در طول تایم فریم معاملات، سهم با آن قیمت داد و ستد میشود.

پایین ترین قیمت معامله که با نماد Low و به صورت اختصار با L نشان میدهند و اولین قیمتی است که در طول تایم فریم معاملات، سهم با آن قیمت داد و ستد میشود.

البته یک قیمت دیگر در بازار ایران داریم به نام قیمت پایانی که بیانگر میانگین قیمت روز بوده و مبنای دامنه نوسان قیمت روز کاری بعد می باشد. این قیمت در تحلیل تکنکیال کاربرد ندارد.

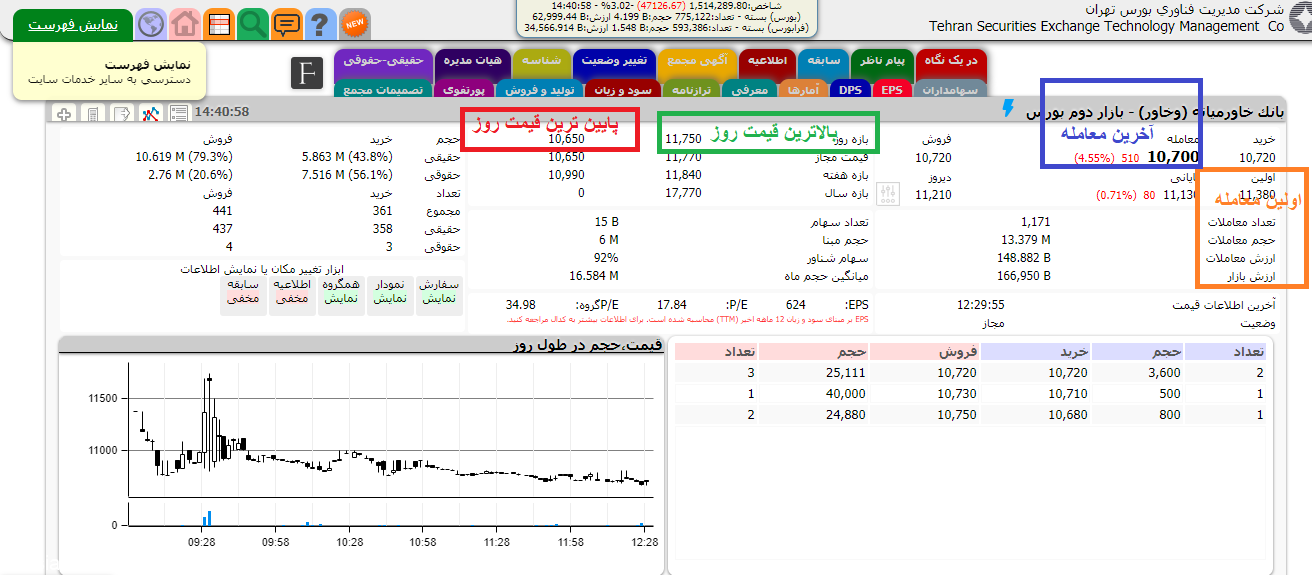

در این تصویر 4 قیمت یک سهم در تابلوی معاملات بازار بورس ایران مشخص شده است.

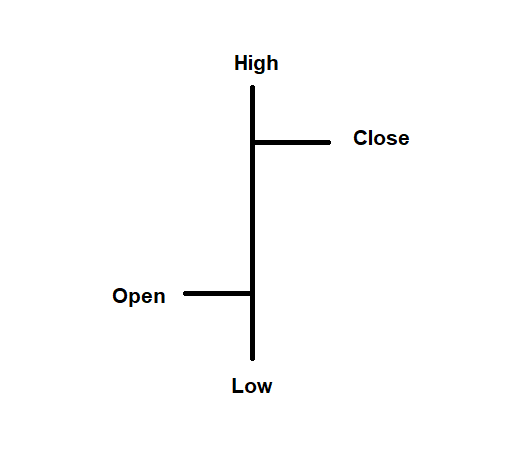

نمودار خطی (Line Chart):

سادهترین حالت برای نمایش یک نمودار است و معمولاً توسط افراد غیر بورسی مورد استفاده قرار میگیرد. در این روش نقطه پایانی هر روز، به نقطه پایانی روز دیگر متصل میشود با فرض آنکه تایم فریم بصورت روزانه انتخاب شده باشد و همچنین اگر تایم فریم بصورت هفتگی انتخاب شده باشد، کافی است نقطه پایانی هر هفته به هفته بعد متصل گردد و الی آخر.

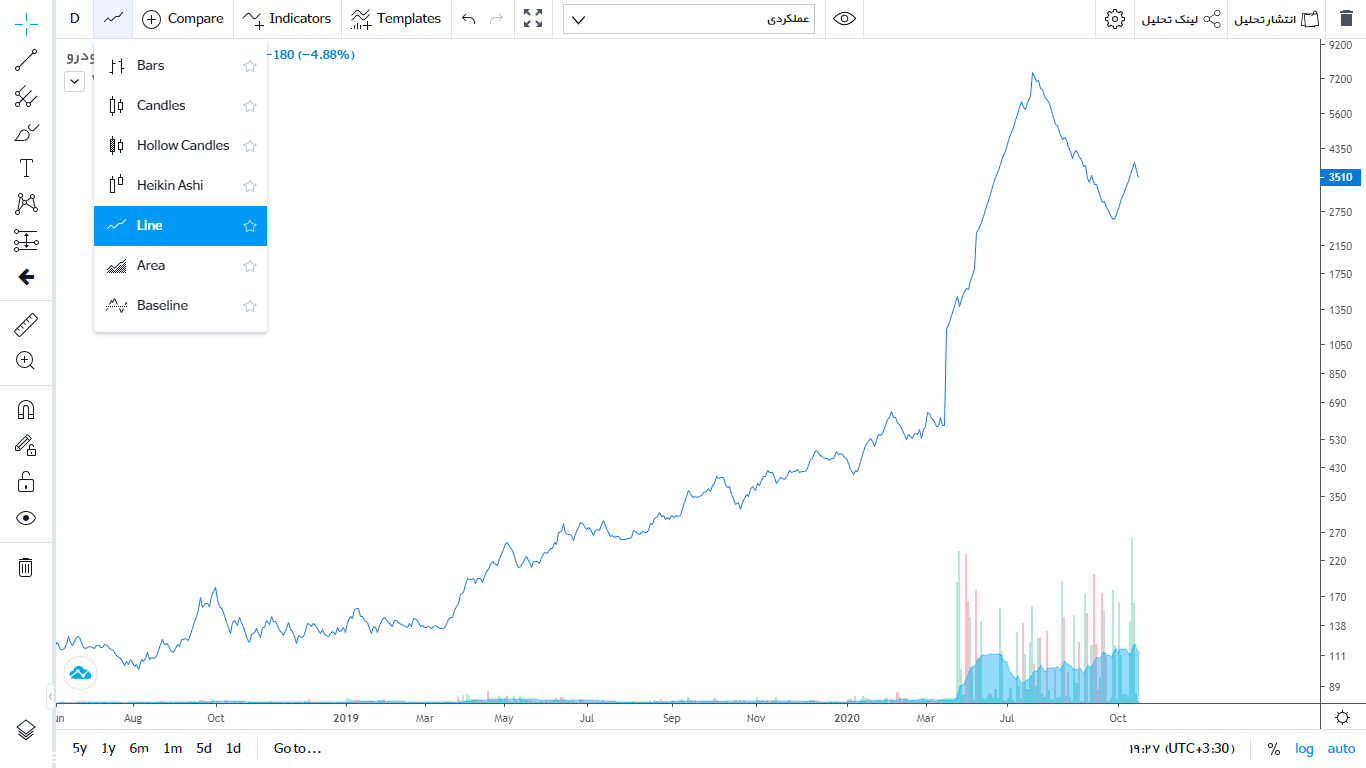

نمودار میلهای (Bar Chart):

این روش نسبت به حالت قبل از اطلاعات بسیار کاملتری برخوردار است به این صورت که برای هر واحد زمانی بر روی چارت از یک پاره خط عمودی استفاده میکنیم که این پاره خط اصطلاحاً میله یا بار نامیده میشود:

همانطور که ملاحظه میکنید هر میله از دو زایده کوچک در سمت چپ و راست خود برخوردار است که این زایدهها به ترتیب اولین و آخرین قیمت را در طول بازه زمانی مورد نظر مشخص میکنند و به ترتیب قیمتهای Open و Close به معنى قيمت باز شدن و قیمت بسته شدن نامیده میشوند. همچنین بیشترین و کمترین قیمت در طول بازه زمانی مورد نظر را نیز، که متناظر با دو انتهای فوقانی و تحتانی پاره خط مذکور هستند، به ترتیب قیمتهای High و Low مینامند.

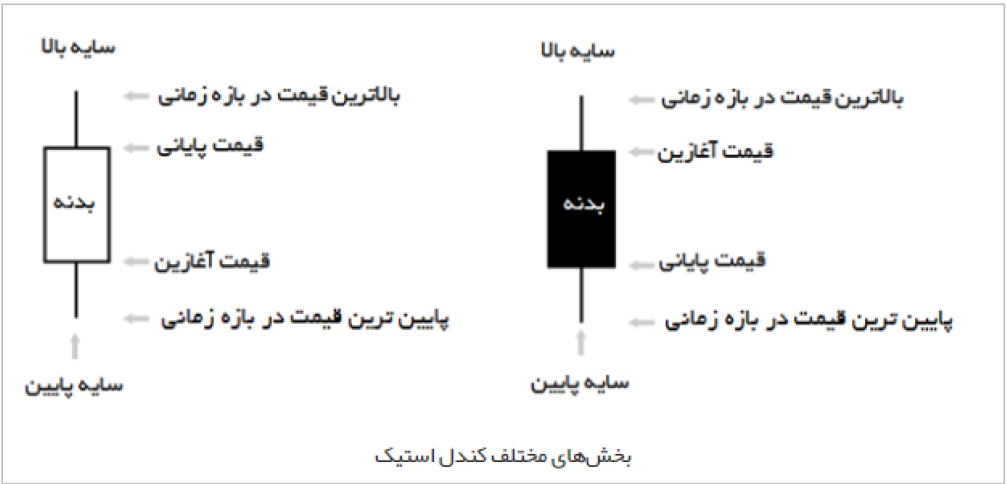

نمودار شمع ژاپنی (Candlesticks):

نهایتاً به نمودار کندل استیک با شمع ژاپنی میرسیم که نمودار مورد علاقه عموم تکنیکالیست هاست. این روش در واقع هیچ اطلاعات اضافهای نسبت به نمودار میلهای ندارد و تنها تفاوت آن صرفاً این است که در مدل کندل استیک فاصله بین قیمتهای Open و close را با یک مستطیل ترسیم میکنیم که رنگ بدنه این مستطیل بسته به صعودی با نزولی بودن کندل میتواند به رنگ سفید با سیاه انتخاب شود.

بنابراین تحلیلگر صرفاً با یک نگاه سریع به نمودار و بر مبنای رنگ بدنه سیاه یا سفید کندلها میتواند به سادگی دریابد که آیا قیمت در بازه زمانی مورد نظر رشد کرده با اینکه دچار نزول شدهاست. در روزهایی که بازار مثبت و پر رونق بوده و سطح عمومی قیمتها افزایش یافته است و قیمت close بالاتر از Open بودهاست، رنگ بدنه کندل را سفید و در غیراینصورت از رنگهای تیره مثلاً مشکی استفاده میکنیم.

نمودارهای تعدیل شده و تعدیل نشده:

در بورس ایران، شرکتها در انتهای سال و در مجمع عمومی سالیانه، مبلغی را بعنوان سود نقدی سالیانه یا DPS تصویب نموده و به سهامداران پرداخت مینمایند. یا همچنین پس از تصویب افزایش سرمایه، به هریک از سهامداران قبلی شرکت، به نسبت میزان سهامی که از قبل در اختیار داشتهاند، تعداد سهام جدید اهدا خواهد شد.

طبق قوانین سازمان بورس، نماد شرکتها پس از برگزاری مجمع (چه مجمع عادی و چه مجمع فوق العاده بدون محدودیت توسان بازگشایی خواهد شد. و اهالی بازار میتوانند بر مبنای اطلاعات جدیدی که بدست آوردهاند، با یکدیگر آزادانه رقابت نموده و قیمت سهام را با استفاده از مکانیسم عرضه و تقاضا تعیین نمایند.

تفاوتهای نمودار تعدیل شده و تعدیل نشده

نکته مهم این است که بازار در چنین مواقعی بطور طبیعی، قیمت جدید را به گونهای تعیین میکند که مجموع سرمایه سهامداران، قبل و بعد از برگزاری مجمع، عملاً هیچ تغییر خاصی نکند. بعنوان مثال فرض کنید یک شرکت تصمیم به افزایش سرمایه به میزان 100 درصد از محل سود انباشته گرفته باشد.

در اینصورت پس از برگزاری مجمع فوق العاده، هنگام بازگشایی مجدد نماد، قیمت سهم دقیقاً نصف مقدار قبلی خواهد شد. به این ترتیب عملاً سرمایه سهامداران هیچگونه تغییر واقعی نخواهد کرد زیرا در عین حال که قیمت سهم نصف شده ولی در عوض تعداد سهام هر یک از سهامداران نیز خود به خود دو برابر شدهاست. بنابراین حاصل ضرب قیمت جدید در تعداد سهام برای هریک از سهامداران دقیقاً برابر یا همان مقدار قبلی خواهدشد.

اجازه دهید مثال دیگری نیز درباره سود نقدی بزنیم. اینبار فرض کنید یک شرکت دلخواه قصد برگزاری مجمع عمومی عادی داشتهباشد. فرض کنید قیمت اولیه سهم قبل از برگزاری مجمع برابر با ۱۰۰۰ تومان باشد و در مجمع سالیانه تصمیم به توزیع سود نقدی به میزان ۱۰۰ تومان بگیرد. در اینصورت قیمت نماد توسط بازار هنگام بازگشایی برابر با ۹۰۰ تومان تعیین خواهد شد و باز هم سرمایه سهامداران عملاً هیچ تغییر خاصی نخواهد کرد زیرا هر سهامدار، با احتساب سود نقدی دریافتی از شرکت، قبل و پس از برگزاری مجمع، همان سرمایه یکسان را داشته است.

پیشنهاد ویژه:

- دوره جامع آموزش بورس در مشهد

- دوره جامع آموزش ارز دیجیتال در مشهد

- دوره جامع آموزش فارکس در مشهد

گپهای نمودارهای قیمت در تحلیل تکنیکال

نکته مهم بهلحاظ تکنیکال این است که این قبیل گپها – یعنی گپهایی که در اثر “افزایش سرمایه” و يا “تقسیم سود نقدی” ایجاد می شوند – باید از روی نمودار حذف شوند تا تحلیلگران را به خطا نیاندازند. زیرا همانطور که توضیحدادهشد این مدل گپها واقعی نبوده و عملاً هیچ تأثیر واقعی بر روی مجموع سرمایه سهامداران ندارند.

پس برای آنکه تحلیلگر دچار چنین تصور نادرستی نشود که سهامداران متحمل سود یا زیان گشتهاند، تمامی گپهای ناشی از افزایش سرمایه و توزیع سودنقدی به صورت اتوماتیک توسط نرمافزارهای تکنیکال از روی نمودار حذف میشوند. به این عمل یعنی به حذف نمودن گپهای ناشی از افزایش سرمایه و تقسیم سودنقدی از روی نمودار اصطلاحاً تعديل کردن نمودار میگویند و نمودار حاصله را نیز نمودار تعديل شده مینامند.

نمودار فوق، نمودار تعدیل نشده سهم مادیرا را نشان میدهد. گپی که در نمودار شکل گرفته به دلیل افزایش سرمایه 166 درصدی شرکت در سال 97 را نشان میدهد. اگر چه نمودارهای تعدیل نشده اطلاعات خوبی را از سابقه قیمت نشان میدهند، اما در تحلیل تکنیکال این نمودار خیلی مورد استفاده قرار نمیگیرد و اکثراً از نمودار تعدیل شده استفاده میشود. نمودار زیر چارت تکنیکال مادیرا در همان بازه زمانی فوق را نشان میدهد که این بار گپ قیمت ندارد.

نمودارهای قیمت در تحلیل تکنیکال

نمودارهای قیمت در تحلیل تکنیکال

تعدیل عملکردی در نمودار تکنیکال

در نمودار فوق از تعدیل عملکردی استفاده شده است که بالاترین دقت را بین انواع نمودار دارد.

در روش عملکردی، اثرات توزیع سود نقدی سهام و میزان افزایش سرمایه در قیمت سهام لحاظ میشود. درصورتی که تمام یا بخشی از افزایش سرمایه شرکت از محل مطالبات و آورده سهامداران باشد (حق تقدم) در این صورت میزان آورده جدید سهامداران نیز در محاسبه قیمت تعدیلی درنظر گرفته میشود. برخلاف روشهای قبل، مبنای محاسبات بر اساس قیمت گشایش سهام بعد از مجمع است.

برای محاسبه قیمت تعدیلی در این روش، ابتدا نسبت قیمت بعد از مجمع عادی شرکت به حاصل جمع قیمت بعد از مجمع با سود نقدی شرکت محاسبه و این ضریب در تمام قیمتهای قبل از مجمع ضرب میشود. برای محاسبه اثر افزایش سرمایه نیز قیمت بعد از مجمع به مبلغ افزایش سرمایه از محل آورده و جایزه با درنظر گرفتن میزان افزایش سرمایه از محل آورده تقسیم شده و این نسبت در قیمتهای قبل از مجمع ضرب میشود.

نمودارهای لگاریتمی:

مورد دیگری که در نمودارهای قیمت در تحلیل تکنیکال حتماً باید در نظر گرفت، این است که برای درک بهتر حرکت امواج در بازار بورس و انطباق آن با واقعیت، باید تغییرات قیمت بهصورت درصدی محاسبه شود و روی نمودارها اعمال شود. هرگاه در نمودارهای قیمت، حرکتی سریع و پرشتاب مشاهده شد که این تغییرات قیمت بیش از ۱۰۰ درصد باشد باید برای تحلیل از نمودار مقیاس لگاریتمی استفاده کرد.

در واقع برای تحلیل بازههای زمانی میانمدت و بلندمدت باید از نمودار مقیاس لگاریتمی استفاده شود. برای بازههای زمانی کوتاه و تغییرات کم قیمت، تفاوتی در نمودار حسابی و لگاریتمی نیست.

جمع بندی:

در این مقاله به بررسی نحوه پیداکردن نمودارهای قیمت در تحلیل تکنیکال سهام اشاره شد. بهترین نمودارهای تحلیل تکنیکال چارت بورس ایران را سایت رهاورد 365 ارائه می کند. در زمان تحلیل، ما تنطیمات نمودار را به صورت نمودارهای شمعی-ژاپنی، تایم فریم روزانه، تعدیل عملکردی یا تعدیل شده و به صورت لگاریتمی قرار میدهیم.

جهت ثبتنام در دورههای تخصصی بورس کلیک کنید!

با تکمیل فرم زیر، میتوانید نسبت به کسب اطلاعات بیشتر و پیشثبتنام در دوره اقدام نمایید. همکاران ما در کمتر از 24 ساعت با شما تماس خواهند گرفت.

ثبت دیدگاه

ارسال دیدگاه

هنوز دیدگاهی برای این مطلب ثبت نشده است