مقالههای پیشنهادی

واگرایی چیست؟ انواع واگرایی و استراتژی ها + ویدئوی آموزشی

تحلیل تکنیکال یکی از تحلیلهای مهم و پرکاربرد در بازارهای مالی است. یکی از موضوعات پرکاربرد و محبوب آموزش ارز دیجیتال در مشهد، مبحث واگرایی در تحلیل تکنیکال است. همانطور که از اسم واگرایی مشخص است؛ این اتفاق زمانی رخ میدهد که جهت روند سهم با جهت روند یک اندیکاتور خاص مطابقت نداشته باشد (در واقع برعکس هم باشند). این اتفاق نشانهای است برای معاملهگران که با استفاده از این نشانه قادر هستند کسب سود کنند و یا خود را از ضررهای حتمی نجات دهند.

در برخی از مواقع تغییر روند بازار طوری است که بازار را از نقطه اوج به کف میرساند و با واگرایی این اتفاقات قابل پیشبینی هستند. از این رو توجه به هشدار واگرایی ضروری است. در این مقاله از آکادمی پارسیان بورس قصد داریم مفاهیم و انواع واگرایی در تحلیل تکنیکال را عنوان کنیم. سپس نکات کلیدی استفاده از این روش را عنوان و مثالهای واقعی برای فهم بیشتر شما عزیزان بیان کنیم. در نهایت شما با این مفهوم تکنیکال قوی خیلی بیشتر آشنا خواهید شد. پس برای فهم این موضوع با ما همراه باشید.

واگرایی در تحلیل تکنیکال چیست؟

در این بخش قصد داریم راجع به این موضوع که واگرایی (Divergence) در تحلیل تکنیکال چیست صحبت کنیم. به بیانی ساده واگرایی زمانی رخ میدهد که روند قیمت با یک شاخص و اندیکاتور یکی نباشد. برای مثال اگر اندیکاتور RSI روندی منفی را نشان دهد ولی قیمت روند مثبت داشته باشد. در این شرایط میتوان گفت واگرایی رخ داده است. واگرایی به معاملهگر هشدار میدهد که قیمت احتمالاً تغییر روند خواهد داد. هشدار واگرایی برای تریدرها از اهمیت زیادی برخوردار است زیرا احتمال تغییر روند زیاد است.

واگرایی انواعی مختلفی دارد که در بخشهای بعدی به انواع واگرایی در تحلیل تکنیکال میپردازیم. اما سؤال اینجاست که از چه اندیکاتورهایی میتوان برای پیداکردن واگرایی استفاده کرد. جواب این است که از تمامی اندیکاتورهای رایج برای تشخیص واگرایی میتوان استفاده کرد اما یکی از اندیکاتورهای محبوب، RSI است. اما از اندیکاتورهای دیگری مثل مکدی (MACD) و OsMA نیز برای تشخیص واگرایی استفاده میشود.

انواع واگرایی در تحلیل تکنیکال

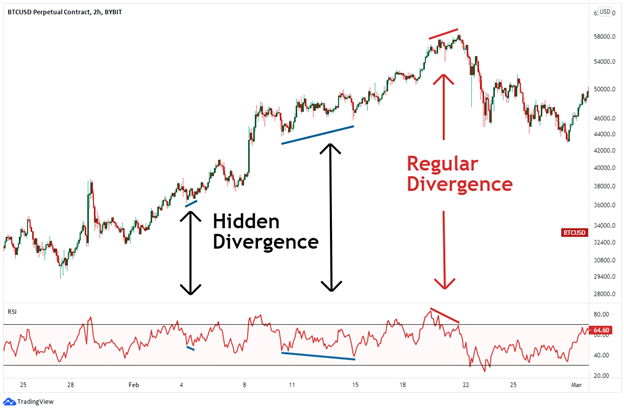

در این بخش قصد داریم راجع به انواع واگرایی در تحلیل تکنیکال صحبت کنیم. به طور کلی واگرایی به دو دسته واگرایی مخفی (Hidden Divergence) و واگرایی معمولی (Regular Divergence) طبقهبندی میشوند. هر کدام از این واگراییها به دو دسته مثبت و منفی طبقهبندی میشوند. برای آشنایی با مفهوم هر یک با ما همراه باشید.

واگرایی معمولی (Regular Divergence)

در این نوع واگرایی وقتی نمودار قیمت صعودی است و قیمت به قله جدیدی دست پیدا میکند، روند اندیکاتور بر خلاف آن است و با روند صعودی قیمت به قله بالاتری نمیرسد و قله جدید، پایینتر است. برای قیمت نزولی برعکس این عمل میکند نمودار قیمت با گذشت زمان به کف پایینتری میرسد ولی اندیکاتور کف بالاتری را تشکیل میدهد. در نتیجه این نوع واگرایی در تحلیل تکنیکال را میتوان به دو دسته مثبت و منفی طبقهبندی کرد:

واگرایی منفی معمولی

در این نوع واگرایی نمودار شمعی قیمت بر اساس زمان صعودی است. برای بررسی این نوع واگرایی باید به قلهها نگاه کرد. نمودار قیمت به قله بالاتر (Higher High) دست پیدا میکند در صورتی که نمودار اندیکاتوری مثل RSI یا هر اندیکاتور دیگری قله پایینتری (Lower Highs) نشان میدهد. نمونه این واگرایی را میتوانید در شکل زیر مشاهده کنید، همانطور که مشخص است قیمت بعد از این واگرایی منفی، نزولی شده است.

واگرایی مثبت معمولی

این نوع واگرایی در تحلیل تکنیکال، نمودار شمعی قیمت بر اساس زمان روندی نزولی دارد. در این نوع واگرایی باید کفهای قیمتی در نظر گرفته شود. به صورتی که در نمودار قیمت بر اساس زمان، قیمت به کف پایینتر (Lower Low) میرسد. این در حالی است که RSI یا هر اندیکاتور دیگر، کف جدید را بالاتر از کف قدیمی تشکیل میدهد.

واگرایی مخفی (Hidden Divergence)

تفاوت واگرایی مخفی و معمولی این است که در واگرایی معمولی از نوع مثبت نمودار قیمت زمان و اندیکاتورها، در کف روند نزولی بود ولی در واگرایی مخفی این اتفاق در کف روند صعودی میافتد. در ادامه بیشتر راجع به واگرایی مخفی و تفاوت آن با واگرایی معمولی صحبت میکنیم.

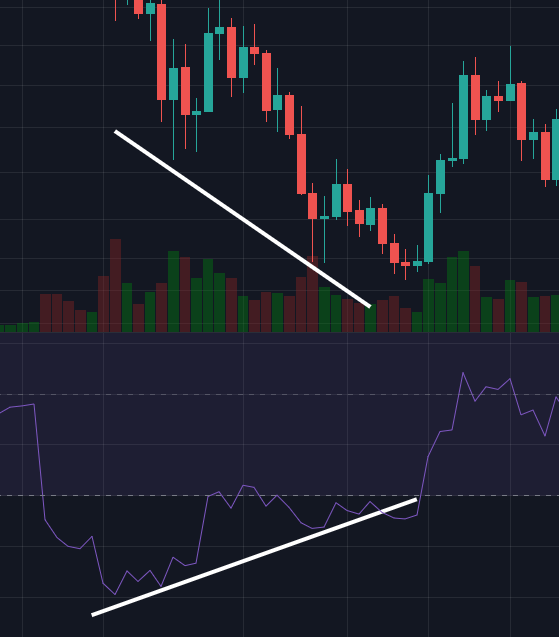

واگرایی مثبت مخفی

واگرایی در تحلیل تکنیکال از نوع مخفی و مثبت، کف روندِ صعودی در نظر گرفته میشود. چنین روندی در نمودار قیمت زمان کف جدیدی که تشکیل میشود از کف قبلی بالاتر است ولی عکس این اتفاق در اندیکاتور رخ میدهد. در این صورت واگرایی مثبت از نوع مخفی رخ داده است. همانطور که در شکل زیر مشاهده میکنید قیمت کف صعودی دارد ولی اندیکاتور عکس آن را نشان میدهد که در ادامه قیمت اندکی رشد داشته است.

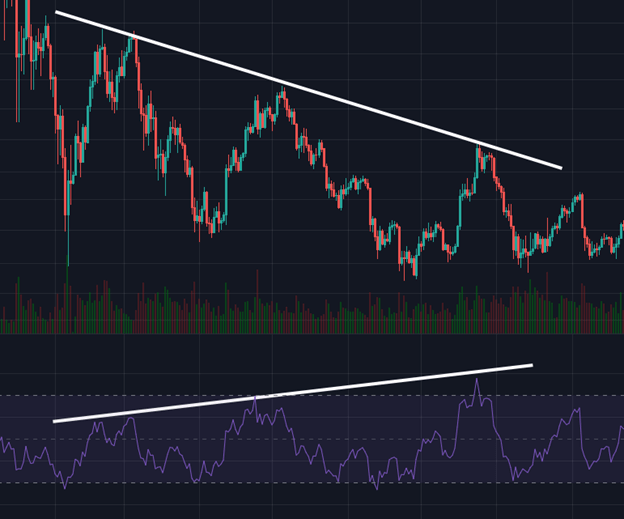

واگرایی منفی مخفی

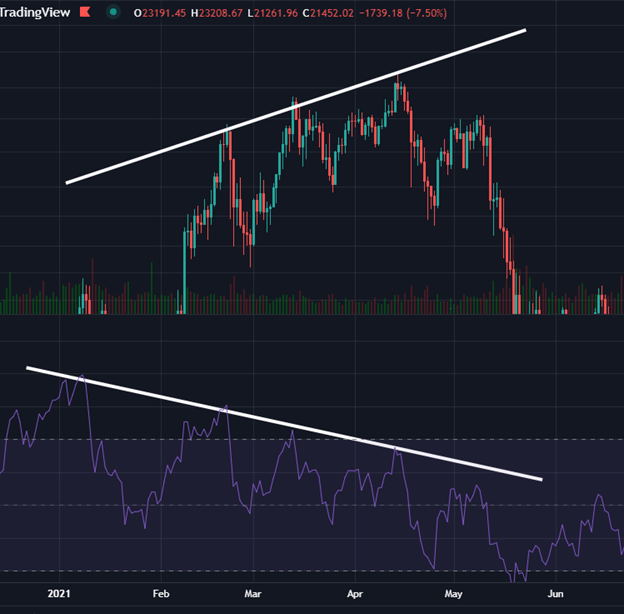

در این نوع واگرایی سقف روند نزولی در نظر گرفته میشود. اگر در یک روند نزولی سقف جدیدی که ایجاد میشود پایینتر از سقف قبلی باشد و عکس این موضوع در اندیکاتور رخ دهد در این صورت واگرایی در تحلیل تکنیکال از نوع منفی رخ داده است. همانطور که شکل زیر معلوم است روند نزولی سقفهای پایینتر را تشکیل داده است ولی در اندیکاتور RSI این اتفاق نیفتاده است بنابراین واگرایی منفی تشکیل شده و بازار منفی شده است.

استراتژی خرید با استفاده از واگرایی (Divergence)

در این بخش قصد داریم راجع به استراتژی خرید با استفاده از واگرایی صحبت کنیم. سیگنال خرید در واگرایی زمانی است که واگرایی مثبت باشد. همانطور که گفته شد واگرایی میتواند از نوع مخفی یا معمولی باشد. در واگرایی مثبت معمولی نمودار قیمت زمان روندی نزولی داشته و کف پایینتر تشکیل میدهد اما در اندیکاتور عکس این قضیه رخ میدهد.

واگرایی در تحلیل تکنیکال از نوع مخفی مثبت، نمودار قیمت زمان روندی صعودی دارد و کف قیمت بالاتر تشکیل میدهد این در حالی است که در اندیکاتور عکس این قضیه رخ داده است. این دو واگرایی مثبت، سیگنالی برای خرید بهحساب میآیند.

بنابراین تریدرها بهتر است در این زمان با توجه به استراتژیهایشان مثل خرید پلهای و … در کف سهم را خریداری کنند و منتظر صعود بمانند. البته در این شرایط پایبند بودن به حد ضرر لازم است زیرا هیچ سیگنالی قطعی نیست و ممکن است به ضرر منتهی شود.

استراتژی فروش با استفاده از واگرایی (Divergence)

در این بخش قصد داریم راجع به استراتژی خروج به کمک واگرایی در تحلیل تکنیکال صحبت کنیم. واگرایی منفی میتواند سیگنال محکمی برای خروج باشد. برای مثال یک اندیکاتور مثل شاخص قدرت نسبی (RSI) در نظر بگیرید. اگر قیمت روندی صعودی داشته باشد و سقفی بالاتر را تجربه کند اما اندیکاتور عکس این قضیه را نشان دهد آنگاه واگرایی منفی از نوع معمولی رخ داده است.

در روند نزولی اگر سقف جدید از سقف قدیمی پایینتر باشد و عکس این قضیه در اندیکاتور رخ دهد واگرایی منفی از نوع مخفی رخ داده است و این دو سیگنال قوی برای خروج از سهم بهحساب میآیند. در این حین تریدر یا معاملهگر با توجه به استراتژیهایش باید محدودهای برای خروج در نظر بگیرد که اگر سهم روند نزولی به خود گرفت معاملهگر سهم را بفروشد و درگیر روند نزولی و یا متحمل ضرر نشود و یا سود خود را از دست ندهد.

واگرایی در تحلیل تکنیکال در چارتهای گذشته بهراحتی قابل تشخیص هستند. برخی از واگراییهای منفی در نقاط اوج بازار وقتی همه در حال کسب سود هستند رخ میدهد. در این زمانها حس سود و طمع برای کسب سود بیشتر اجازه نمیدهد که شما به سیگنال خروج از بازار توجه کرده و آن را بفروشید. اما در بازارهای مالی نباید احساساتی شد و خلاف استراتژی معاملاتی عمل کرد. احساساتی عمل کردن در این زمانها موجب میشود سودی که کسب کردهاید از دست بدهید و حتی شاید متحمل ضرر شوید.

پیشنهاد ویژه: دوره تخصصی آموزش جامع تحلیل تکنیکال

نکات مهم واگرایی در تحلیل تکنیکال

در این بخش قصد داریم نکات مهم واگرایی در تحلیل تکنیکال را بیان کنیم. به طور کلی واگرایی دلیلی بر تغییر روند نیست بلکه شاخصی است که به کمک آن میتوان تغییر روند را پیشبینی کرد. اما ممکن است این پیشبینی غلط باشد و عکس این قضیه رخ دهد. اما باید این نکته را در نظر داشت واگرایی سیگنال محکمی است ولی دلیل بر این نیست که صد درصد جواب بدهد.

تحلیلگران ممکن است در تشخیص واگرایی مثبت و منفی دچار اشتباه شوند اما نکتهای که در واگرایی مهم است این است که از طریق کف روند واگرایی را تشخیص داده میشود یا سقف روند. اگر واگرایی در کف روند رخ دهد واگرایی مثبت و اگر واگرایی در سقف روند رخ دهد واگرایی منفی است. صعودی یا نزولی بودن روند دلیل بر واگرایی منفی یا مثبت نیست. در خصوص واگرایی مخفی و معمولی دقت کنید که به دلیل تشخیص غلط واگرایی متضرر نشوید.

واگرایی در تحلیل تکنیکال دلیل هر تغییر روندی نیست. علتهای زیادی میتواند دلیل بر تغییر روند باشد که یکی از آنها واگرایی است.

در خصوص ارزهای دیجیتال و سهامهای کوچک، باید در نظر داشت که الگوهای تکنیکالی که در این ارز یا سهامها وجود دارند بهاندازه الگوهایی که در بازارهای بزرگتر مانند بیتکوین و سهامهای بزرگ هستند؛ قابل اعتماد نیستند. دلیل آن این است که خریداران و فروشندگان کمتری به بازارهای کوچکتر علاقهمند هستند و این موضوع باعث میشود که در این بازارها مستعد نوسانات بد باشد. پس در این بازارها احتمال غلط شدن تحلیلها وجود دارد.

استراتژیهای ورود و خروج

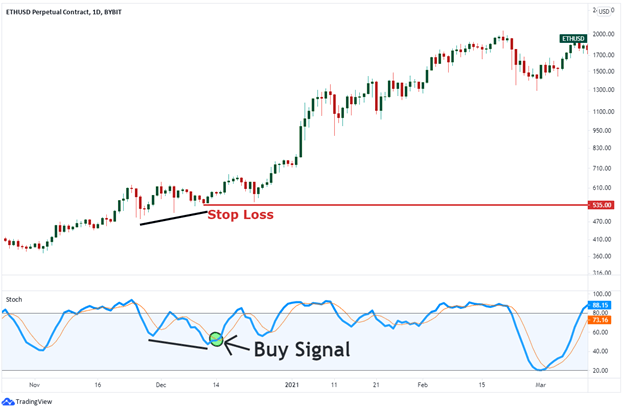

اگر با واگرایی در تحلیل تکنیکال از نوع مخفی در یک روند بزرگتر همسو شدید این یک سیگنال قابلاعتمادتر و قویتر بهحساب میآید. برای مثال اگر چندین روز است که روند اتریوم رنج (خنثی) است و یک واگرایی مخفی پیدا کردید میتوان مشابه شکل زیر عمل کرده آن را بهعنوان یک سیگنال خرید قوی لحاظ کنید و خرید را انجام دهید.

نکته مهم بعد از پیدا کردن نقطه ورود، انتخاب حد ضرر است. هر سیگنال مثبتی هرچقدر هم که قوی باشد ممکن است به شکست منتهی شده و برخلاف تحلیل پیش رود. این حد ضرر است که جلوی ضرر احتمالی را خواهد گرفت.

در کنار حد ضرر نیز باید حد سود هم در نظر گرفت. در صورت رشد، ممکن است ارز متحمل ریزش هم شود پس باید به میزانی حد سود در نظر گرفته و به آن پایبند بمانید. تعیین حد سود به استراتژی معاملهگر مربوط است و هر شخص با شخص دیگر ممکن است استراتژی متفاوتی داشته باشد.

چندین نمونه واگرایی در بازارهای مالی

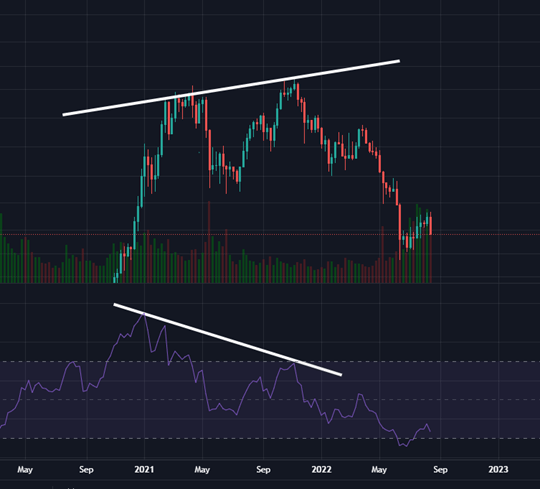

یک نمونه خوب از واگرایی در تحلیل تکنیکال ارز بیتکوین است. بعد از سقف تاریخی 68 هزار دلار واگرایی منفی در تایم فریم هفتگی داشت. خیلی از تریدرها از این سقف تاریخی هیجانزده شدند و خرید کردند و یا ارز خود را برای طمع سود بیشتر نگه داشتند و به این واگرایی توجهی نداشتند. پس از این سیگنال فروش بیتکوین تغییر روند داد و بهاندازه 70 درصد ریزش داشت. تریدرهایی که متوجه این واگرایی شدند با فروش ارزهای خود، سود کردند و یا خود را از ضرر حتمی نجات دادند زیرا پس از آن بیتکوین به کف 20 هزار دلار رسید.

نمونه دیگری از واگرایی در تحلیل تکنیکال، در سال ماه می سال 2017 واگرایی مثبت در تایم فریم روزانه در قیمت بیتکوین رخ داد، این واگرایی سیگنال خریدی برای خریداران شد و پس از آن بیتکوین در حدود 6 ماه بعد 700 درصد سود به سرمایهگذارانش داد و به قیمت 20 هزار دلار رسید. از این رو میتوان از واگرایی بهعنوان سیگنال خرید و یا فروش قوی عنوان کرد.

واگرایی در اوج تاریخی شاخص بورس تهران نیز سیگنالی برای ریزش سنگین این شاخص پس از آن بود. در تایم فریم روزانه بر روی شاخص 2 میلیون واگرایی وجود داشت که پس از آن شاخص بورس ریزش شدیدی کرد و سرمایهگذاران متحمل ضررهای سنگین شدند. واگرایی در شاخص بورس میتوانست سیگنالی برای خروج از سهام باشد.

این مثالهای واگرایی در تحلیل تکنیکال حاکی از آن است که اگرچه ممکن است بازار سقف تاریخی زده باشد و همه را هیجانزده کرده باشد ولی باید در بازار مالی کنترل احساس داشت. اگر در سقف شاهد واگرایی بودید با توجه به استراتژی خود از ارز یا سهام خود خارج شوید زیرا ممکن است بازار با نزولی شدید همراه باشد.

نتیجهگیری

در این مقاله در خصوص واگرایی صحبت کردیم و انواع آن را بیان کردیم. با خواندن این مقاله متوجه شدید که واگرایی در تحلیل تکنیکال چقدر به پیشبینی بازار کمک خواهد کرد و چقدر میتواند دقیق عمل کند. توجه به واگرایی تریدرهای زیادی را از ضررهای کلان نجات داده است. از این رو بهتر است این موضوع را بهعنوان سیگنالی مهم در تحلیلهایتان در نظر داشته باشید. هیجانی عمل کردن در شرایط خوب بازار و توجه نکردن به این سیگنال ممکن است شما را متحمل ضرر کلان کند.

با تکمیل فرم زیر، میتوانید نسبت به کسب اطلاعات بیشتر و پیشثبتنام در دوره اقدام نمایید. همکاران ما در کمتر از 24 ساعت با شما تماس خواهند گرفت.

ثبت دیدگاه

ارسال دیدگاه

هنوز دیدگاهی برای این مطلب ثبت نشده است